「家事や育児のスキマ時間で月収50万円!」「スマホ一つで自由な生活を!」そんな魅力的な言葉が並ぶ、FXで成功した主婦のブログやSNS投稿。あなたも一度は目にしたことがあるかもしれません。こうした情報に触れるたび、「本当にそんなに簡単に稼げるの?」「自分にもできるだろうか?」と、期待と疑問が入り混じった気持ちになるのではないでしょうか。

結論から言うと、FXで収入を得ている主婦は実際に存在します。しかし、その裏側には、華やかなイメージだけでは語られない地道な勉強や、リスク管理の徹底といった努力が隠されています。決して「誰でも」「簡単に」「すぐに」大金が手に入る魔法の杖ではありません。

この記事では、FXに興味を持つ主婦の方々が、夢や憧れだけでなく、現実的な視点を持って第一歩を踏み出せるように、必要な情報を網羅的に解説します。FXのメリット・デメリットから、多くの人がつまずきがちな扶養や税金の複雑な話、そして具体的な始め方や失敗しないためのポイントまで、一つひとつ丁寧に紐解いていきます。

この記事を読み終える頃には、FXがあなたにとって挑戦する価値のあるものなのか、そして挑戦するならば何を準備し、何に注意すべきなのかが明確になっているはずです。さあ、FXの世界のリアルな扉を一緒に開けてみましょう。

目次

FXで稼いでいる主婦は本当にいる?

「FXで稼ぐ主婦」というキーワードで検索すると、数多くのブログやSNSアカウントが見つかります。その中には、輝かしい成功体験や高額な利益報告が並び、多くの主婦がFXに興味を持つきっかけとなっています。では、こうした話はどこまで本当なのでしょうか。

まず、FX取引を通じてコンスタントに利益を上げている主婦は、間違いなく存在します。彼女たちは、パートや内職といった従来の働き方とは異なる形で、自宅にいながらにして収入を確保しています。家計にプラスアルファの余裕をもたらしたり、自分自身の経済的自立を実現したりと、FXを有効なツールとして活用しているのです。

しかし、ここで非常に重要なのは、成功している人がいる一方で、残念ながら損失を出して市場から退場していく人も数多くいるという紛れもない事実です。ブログやSNSで目立つのは成功事例ばかりですが、その背後には語られることの少ない失敗談が無数に存在します。FXはゼロサムゲームに近い側面があり、誰かの利益は誰かの損失の上に成り立っている、という厳しい現実から目を背けてはいけません。

では、なぜ主婦層の間でFXがこれほどまでに注目されるのでしょうか。その背景には、いくつかの社会的な要因や主婦ならではの状況が関係しています。

一つは、働き方の多様化と在宅ワークへの関心の高まりです。インターネット環境とパソコンやスマートフォンさえあれば、時間や場所に縛られずに収入を得られる可能性があるFXは、育児や介護などで外に働きに出ることが難しい主婦にとって、魅力的な選択肢に映ります。

また、将来への経済的な不安も大きな要因です。年金問題や物価上昇など、先行き不透明な時代において、夫の収入だけに頼るのではなく、自らも資産を形成し、家計のリスクを分散させたいと考える主婦が増えています。資産運用の一環として、少額から始められるFXに目が向くのは自然な流れと言えるでしょう。

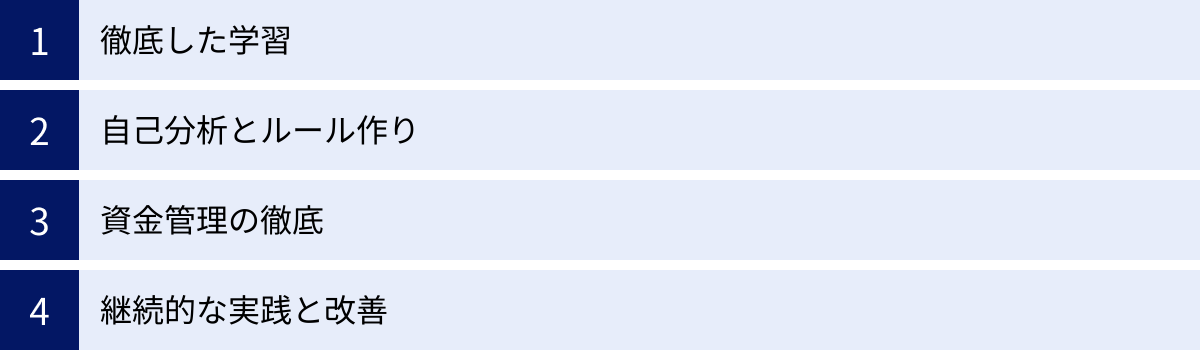

成功している主婦たちに共通しているのは、決して運や勘だけで取引しているわけではないという点です。彼女たちは、以下のような努力を積み重ねています。

- 徹底した学習: 為替相場が動く仕組み、テクニカル分析、ファンダメンタルズ分析といった基礎知識を徹底的に学びます。

- 自己分析とルール作り: 自分の性格やライフスタイルに合った取引手法を見つけ出し、「ここまで損失が出たら必ず損切りする」といった厳格なマイルールを設定し、それを遵守します。

- 資金管理の徹底: 生活費には決して手を付けず、失っても困らない「余剰資金」の範囲内で取引を行います。

- 継続的な実践と改善: 少額での取引から始め、失敗と成功を繰り返しながら、常に自分の取引手法を見直し、改善を続けています。

つまり、「FXで稼ぐ主婦」は決して架空の存在ではありませんが、その成功は正しい知識、厳格な自己規律、そして継続的な努力の賜物なのです。キラキラした側面だけを見て「自分もすぐに稼げるはず」と安易に飛び込むのではなく、FXが持つリスクを正しく理解し、地道に学ぶ姿勢を持つことが、成功への唯一の道と言えるでしょう。

この記事では、そうした現実的な視点に立ち、FXを始める前に知っておくべきメリットとデメリット、そして避けては通れない税金や扶養の問題、さらには具体的な学習方法や実践のステップについて、詳しく解説していきます。

主婦がFXを始める5つのメリット

FXはリスクを伴う一方で、主婦のライフスタイルやニーズにマッチした多くのメリットを備えています。なぜ多くの主婦がFXに魅力を感じるのか、その具体的な理由を5つの側面に分けて詳しく見ていきましょう。

① 家事や育児の合間に取引できる

主婦の毎日は、掃除、洗濯、料理、子供の送り迎えなど、細切れのタスクの連続です。決まった時間に職場へ出勤するパートタイマーのような働き方は、時間的な制約から難しい場合も少なくありません。

この点において、FXは非常に大きなメリットを提供します。為替市場は、土日を除いてほぼ24時間、世界のどこかで開かれています。日本の早朝はオセアニア市場、午前中は東京市場、夕方からはロンドン市場、そして夜にはニューヨーク市場へと、取引の中心が移っていきます。

| 市場 | 日本時間(目安) | 特徴 |

|---|---|---|

| オセアニア市場 | 5:00~14:00 | 比較的値動きが穏やか。 |

| 東京市場 | 8:00~17:00 | ドル円やクロス円の取引が活発化。午前中は値動きが出やすい。 |

| ロンドン市場 | 16:00~翌2:00 | 世界最大の取引量を誇り、トレンドが発生しやすい。 |

| ニューヨーク市場 | 21:00~翌6:00 | 最も取引が活発化。重要な経済指標の発表が多い。 |

※時間は夏時間・冬時間により変動します。

このように市場が常に動いているため、主婦は自身の生活リズムに合わせて取引時間を選ぶことができます。例えば、「子供を送り出した後の午前中の2時間だけ」「子供がお昼寝をしている間の1時間だけ」「家族が寝静まった後の深夜に集中して」といったように、家事や育児のスキマ時間を有効活用して取引に参加することが可能です。

さらに、現代のFX取引はパソコンだけでなく、高性能なスマートフォンアプリで完結できます。外出先での待ち時間や、ちょっとした休憩時間にチャートを確認し、チャンスがあればその場で注文を出すことも可能です。この手軽さと時間的な柔軟性は、多忙な主婦にとって他の仕事にはない大きな魅力と言えるでしょう。

② 少額の資金から始められる

「投資」と聞くと、何百万円ものまとまった資金が必要というイメージを持つかもしれません。しかし、FXは「レバレッジ」という仕組みを活用することで、比較的少額の資金から取引を始めることができます。

レバレッジとは「てこの原理」のことで、預けた証拠金(保証金)を担保に、その何倍もの金額の取引を行える仕組みです。日本のFX会社では、個人の場合、最大で25倍のレバレッジをかけることが認められています。

例えば、1ドル=150円の時に、1万通貨単位の米ドル/円を取引する場合を考えてみましょう。レバレッジをかけなければ、150円 × 1万通貨 = 150万円という莫大な資金が必要です。しかし、レバレッジを25倍かければ、必要な証拠金は 150万円 ÷ 25 = 6万円 となります。

さらに、多くのFX会社では、より少額から取引を始めたい初心者のために、1,000通貨単位での取引サービスを提供しています。同じ条件で1,000通貨単位の取引をする場合、必要な証拠金はわずか 6,000円(6万円の10分の1)です。中には100通貨や1通貨から取引できるFX会社もあり、文字通りお小遣い程度の金額からリアルな為替取引を体験できます。

この少額から始められるという特徴は、「いきなり大金を投じるのは怖い」「まずは練習として少しだけ試してみたい」と考える主婦にとって、心理的なハードルを大きく下げてくれます。失敗したとしても、許容できる範囲の損失に限定できるため、安心してFXの世界に第一歩を踏み出すことができるのです。

③ 金融や経済の知識が自然と身につく

FX取引で利益を上げるためには、為替レートがなぜ変動するのかを理解する必要があります。そして、その変動の背景には、世界各国の経済状況や金融政策が深く関わっています。

FXを始めると、これまで何となく聞き流していたニュースが、自分のお金に直結する重要な情報として意識されるようになります。

- 「アメリカのFRBが金利を引き上げた」 → ドルが買われやすくなるかもしれない(ドル高円安)。

- 「日本の貿易収支が赤字になった」 → 円が売られやすくなるかもしれない(円安)。

- 「今夜、アメリカの雇用統計が発表される」 → 結果次第で相場が大きく動く可能性があるから注意しよう。

このように、日々の取引を通じて、各国の金利政策、経済指標(GDP、消費者物価指数、雇用統計など)、要人発言、地政学リスクといった、いわゆるファンダメンタルズ要因に自然とアンテナを張るようになります。

最初は難しく感じるかもしれませんが、自分の資産を増やすためという明確な目的があるため、学習意欲も湧きやすくなります。為替相場の値動きという形で、経済の動きをリアルタイムで体感できるため、知識が定着しやすいのも特徴です。

こうした学習を通じて得られる金融リテラシーは、FX取引だけに留まらず、NISAやiDeCoといった他の資産運用や、将来のライフプランニングを考える上でも非常に役立つ一生モノのスキルとなります。社会とのつながりを感じ、知的好奇心を満たしながら自身の成長を実感できる点は、FXがもたらす大きな副次的メリットと言えるでしょう。

④ 自宅で収入を得られる

これは主婦にとって最も直接的で分かりやすいメリットかもしれません。FXは、インターネット環境さえあれば、自宅のパソコンや手元のスマートフォンで完結する仕事です。

外に働きに出る場合、通勤時間や準備の時間がかかり、人間関係のストレスも避けられません。特に小さな子供がいる場合、急な発熱などで仕事を休まざるを得ないこともあり、職場に気兼ねしてしまうこともあるでしょう。

FXであれば、そうした悩みは一切ありません。

- 通勤時間はゼロ: 起きてすぐに仕事(取引)を始めることも可能です。

- 人間関係のストレスフリー: 上司や同僚、顧客とのやり取りは一切なく、自分のペースで黙々と作業に集中できます。

- 服装やメイクも自由: 誰にも会わないため、リラックスした格好で取り組めます。

- 子供のそばにいられる: 子供が病気の時でも、そばで見守りながら取引のチャンスをうかがうことができます。

このように、FXは究極の在宅ワークとも言え、家事や育児を中心とした生活を送る主婦にとって、理想的な働き方の一つとなり得ます。夫の転勤などで住む場所が変わっても、これまで培ってきたスキルをそのまま活かして収入を得続けられる点も、大きな強みです。収入源を複数持つ(ポートフォリオを組む)ことは、家計の安定性を高める上で非常に重要であり、FXはその有力な選択肢の一つなのです。

⑤ 年齢や経歴に関係なく挑戦できる

一般的な再就職市場では、年齢や職歴のブランクがハンデになることが少なくありません。しかし、FXの世界では、年齢、学歴、性別、過去の職歴といった要素は一切関係ありません。

為替市場は、すべての参加者に平等です。利益を上げられるかどうかは、ひとえに本人の知識、スキル、そして資金管理能力にかかっています。20代の若者も、子育てが一段落した50代の主婦も、同じ土俵で戦うことになります。

これは、キャリアにブランクがある主婦にとって、大きな希望となり得ます。これまで社会で十分に能力を発揮する機会がなかったと感じている人でも、努力次第でプロのトレーダーと肩を並べて収益を上げられる可能性があるのです。

FXは、定年のない「生涯現役」で続けられるスキルでもあります。一度その知識と技術を身につければ、年齢を重ねても自分の判断で資産を運用し続けることができます。老後の資金形成の一環として、長く付き合っていけるのも魅力です。

このように、誰にでも平等にチャンスが開かれており、自分の努力が直接成果に結びつくという点は、FXが持つ大きな魅力であり、多くの主婦が挑戦意欲を掻き立てられる理由の一つと言えるでしょう。

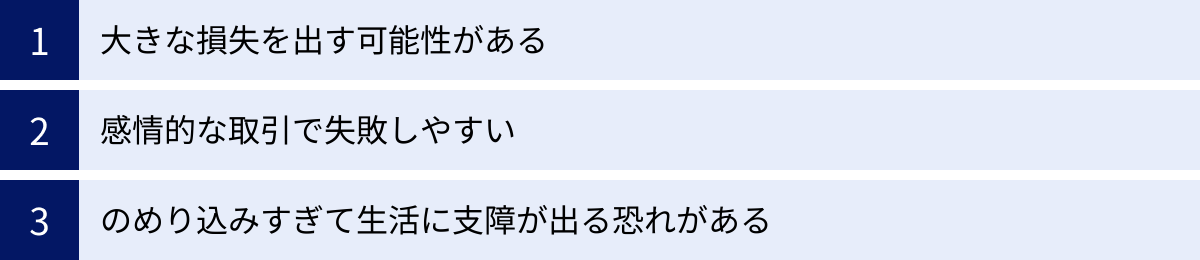

主婦がFXを始める前に知っておきたい3つのデメリット

FXには多くのメリットがある一方で、目を背けてはならないデメリットやリスクも存在します。特に、家計を預かる主婦だからこそ、これらのリスクを正しく理解し、慎重に向き合う必要があります。安易な気持ちで始めると、取り返しのつかない事態になりかねません。

① 大きな損失を出す可能性がある

FXの最大のメリットである「レバレッジ」は、同時に最大のデメリットにもなり得ます。レバレッジは利益を増幅させてくれますが、予測が外れた場合には、損失も同じ倍率で増幅させてしまう「諸刃の剣」だからです。

例えば、1ドル=150円の時に、6万円の証拠金で1万通貨(150万円分)の米ドルを買ったとします。この状態で為替レートが1円上昇して151円になれば、1万円の利益((151円-150円)×1万通貨)となり、証拠金に対して約17%ものリターンを得られます。

しかし逆に、為替レートが1円下落して149円になれば、同様に1万円の損失が発生します。もし5円下落して145円になれば、損失は5万円に膨らみ、証拠金の大部分を失ってしまいます。これがレバレッジのリスクです。

FXには、「ロスカット」という投資家保護の仕組みがあります。これは、損失が一定の水準まで拡大した際に、さらなる損失の拡大を防ぐためにFX会社が強制的にポジションを決済する制度です。これにより、原則として証拠金以上の損失が発生することはありません。

しかし、注意が必要なのは、相場が極めて急激に変動した場合(例えば、大きな経済ショックが起きた時など)です。このような状況では、ロスカットの執行が間に合わず、預けた証拠金以上の損失が発生し、「追証(おいしょう)」と呼ばれる追加の証拠金を請求されるリスクもゼロではないのです。

生活費や子供の教育費など、絶対に失ってはいけないお金でFXを始めることは、絶対に避けなければなりません。「これくらいなら無くなっても生活に影響はない」と心から思える「余剰資金」で始めることが、精神的な安定を保ち、冷静な判断を下すための大前提となります。大きな利益の可能性の裏には、常に大きな損失のリスクが潜んでいることを、決して忘れないでください。

② 感情的な取引で失敗しやすい

FXで失敗する最も大きな原因の一つが、「感情的な取引」です。特に、お金を扱うことに対して真剣で、家計を堅実に守ろうとする意識が強い主婦ほど、この罠に陥りやすい傾向があるかもしれません。

人間の心理には、「プロスペクト理論」で説明されるような、特有のバイアスが存在します。これは、利益が出ている時はリスクを避けて早く確定したくなり(チキン利食い)、損失が出ている時はそれを取り戻そうとリスクを取ってしまいがちになる(損切りできない)という心理傾向です。

- 「もう少し待てば、プラスに戻るかもしれない…」

→ 含み損を抱えたポジションを、根拠なく持ち続けてしまい、気づいた時にはロスカット寸前の大きな損失に。 - 「せっかく出た利益が無くならないうちに、早く確定させたい!」

→ 本来ならもっと大きな利益が見込めたはずのポジションを、わずかな利益で決済してしまう。 - 「さっきの損失を取り返さないと!」

→ 冷静さを失い、根拠のない無謀なハイレバレッジ取引(リベンジトレード)に手を出して、さらに損失を拡大させる。

このような行動は、まさに感情に支配された取引の典型例です。特に、大切なお金を失った時の「痛み」は大きく、それを取り返したいという焦りが、普段ならしないような危険な判断をさせてしまいます。

この感情の罠を克服するためには、取引を始める前に、自分なりの厳格なルールを作り、それを機械的に守り抜く訓練が必要です。「〇〇円の損失が出たら、感情を挟まずに必ず損切りする(決済する)」「利益が〇〇円になったら、欲張らずに決済する」といったルールをあらかじめ設定し、それを忠実に実行する自己規律が求められます。感情をコントロールし、ルールに基づいた取引を淡々とこなせるようになることこそ、FXで生き残るための鍵なのです。

③ のめり込みすぎて生活に支障が出る恐れがある

24時間取引できるというFXのメリットは、裏を返せば、常に相場のことが気になってしまうというデメリットにも繋がります。特にFXを始めたばかりの頃は、自分の持っているポジションの価格変動が気になって、何度もスマホでチャートをチェックしてしまいがちです。

この状態がエスカレートすると、いわゆる「ポジポジ病」(常にポジションを持っていないと落ち着かない状態)や、FX依存とも言える状態に陥り、日常生活に深刻な支障をきたす恐れがあります。

- 家事や育児への影響: チャートに夢中になるあまり、料理や掃除が疎かになったり、子供の話を上の空で聞いてしまったりする。

- 睡眠不足: 夜中の値動きが気になって眠れず、翌日の活動に影響が出る。特に重要な経済指標が発表される深夜は、興奮して眠れなくなることも。

- 家族関係の悪化: FXの損益で気分が大きく左右され、家族に当たり散らしてしまったり、損失を隠して嘘をついたりすることで、信頼関係が損なわれる。

- 社会的孤立: FXのことばかり考えるようになり、友人との付き合いや趣味の時間が減ってしまう。

FXはあくまで、生活を豊かにするための一つの「手段」であるはずです。その手段に振り回され、本来大切にすべき家庭や健康、人間関係を犠牲にしてしまっては本末転倒です。

このような事態を避けるためには、あらかじめ取引に関する自分なりのルールを決めておくことが重要です。

- 「取引するのは、平日の午前9時から11時までと、夜9時から11時まで」 と時間を区切る。

- ポジションを持ったら、損切り注文と利益確定注文を必ず入れて、その後はチャートを見すぎないようにする。

- 土日は完全にFXから離れ、リフレッシュする時間を作る。

FXと健全な距離感を保ち、日常生活とのバランスをうまく取ること。これもまた、FXを長く続けていくために不可欠なスキルと言えるでしょう。

主婦がFXを始める際の最重要チェック項目!扶養と税金の話

FXで利益が出た場合に、多くの主婦が直面するのが「扶養」と「税金」の問題です。この二つは非常に重要かつ複雑で、正しく理解しておかないと、せっかく得た利益以上に手当や控除が減ってしまったり、後から追徴課税を受けたりする可能性があります。ここでは、主婦がFXを始める上で絶対に押さえておくべきお金のルールを、分かりやすく解説します。

まず大前提として、「税法上の扶養」と「社会保険上の扶養」は全く別の制度であり、それぞれ基準となる金額や考え方が異なることを理解してください。

FXの利益と扶養の関係

税法上の扶養(配偶者控除・配偶者特別控除)

これは、夫の所得税や住民税が安くなる制度です。この扶養に入れるかどうかは、妻(あなた)の「合計所得金額」で決まります。

FXで得た利益は、給与所得などとは異なる「雑所得」に分類されます。雑所得の計算方法は以下の通りです。

FXの所得 = 年間の総利益額 – 必要経費

そして、このFXの所得と、もしパート収入などがあればその給与所得控除後の金額などをすべて合計したものが「合計所得金額」となります。

この合計所得金額が48万円以下であれば、夫は「配偶者控除」(最大38万円の所得控除)を満額受けることができます。

もし、合計所得金額が48万円を超えても、133万円以下であれば、「配偶者特別控除」が適用されます。ただし、この控除額は妻の所得が増えるにつれて段階的に減少していき、133万円を超えるとゼロになります。

| 妻の合計所得金額 | 配偶者控除 | 配偶者特別控除 |

|---|---|---|

| 48万円以下 | 38万円 | – |

| 48万円超 95万円以下 | – | 38万円 |

| 95万円超 100万円以下 | – | 36万円 |

| …(段階的に減少)… | – | … |

| 130万円超 133万円以下 | – | 3万円 |

| 133万円超 | – | 0円 |

(参照:国税庁 No.1195 配偶者特別控除)

※夫の合計所得金額が900万円以下の場合の控除額です。夫の所得によっても控除額は変動します。

重要なポイントは、FXで年間48万円を超える所得(利益から経費を引いた額)を得ると、税法上の扶養の扱いに変化が生じ始めるということです。

社会保険上の扶養

これは、夫の勤務先の健康保険や厚生年金に、保険料の負担なく加入できる制度です。この扶養に入れるかどうかの基準は、一般的に妻(あなた)の将来にわたる「年間収入」が130万円未満であることです。(勤務先によっては106万円の壁もあります)

ここで注意すべきなのが、税法上の扶養が「所得(利益-経費)」で判断されるのに対し、社会保険上の扶養は「収入(利益そのもの)」で判断されるのが原則という点です。つまり、経費は考慮されません。

しかし、FXのような変動所得の扱いについては、加入している健康保険組合によって判断が異なります。「一時的な収入」とみなされて扶養を継続できる場合もあれば、「継続的な収入」と判断され、収入が130万円を超えた時点で扶養から外れるよう求められる場合もあります。扶養から外れると、国民健康保険と国民年金に自分で加入し、保険料を支払う義務が生じます。その負担額は年間で数十万円にのぼることもあります。

したがって、FXである程度の利益が見込めるようになったら、必ず夫の勤務先の健康保険組合に、FX収入の扱いについて事前に確認することが極めて重要です。これを怠ると、後から扶養の資格を取り消され、過去に遡って保険料の支払いを求められるケースもあるため、細心の注意が必要です。

確定申告が必要になるケース

FXで利益が出た場合、一定の条件を満たすと、翌年の2月16日から3月15日の間に「確定申告」を行い、税金を納める必要があります。

専業主婦の場合

他に収入がない専業主婦の場合、FXの年間所得(利益-経費)が48万円を超えた場合に確定申告が必要です。これは、基礎控除額が48万円であるため、それを超えた部分に所得税がかかるためです。

パートなどで給与所得がある主婦の場合

パートタイマーとして給与所得を得ている主婦の場合、FXの所得(利益-経費)が20万円を超えた場合に確定申告が必要です。パート先で年末調整を受けている場合でも、それとは別に、FXの利益について自分で申告しなければなりません。

FXの利益にかかる税金の計算方法

FXで得た利益には、他の所得とは合算せずに個別に税率をかけて計算する「申告分離課税」という方式が適用されます。税率は、利益の金額にかかわらず一律です。

- 所得税: 15%

- 住民税: 5%

- 復興特別所得税: 0.315% (所得税額の2.1%)

- 合計税率: 20.315%

計算式は以下のようになります。

納める税額 = (年間の総利益額 – 必要経費) × 20.315%

例えば、年間の利益が100万円で、必要経費が5万円だった場合、課税対象となる所得は95万円です。

納める税額は、95万円 × 20.315% = 193,000円(小数点以下切り捨て)となります。

FXの経費として認められるもの

税金の計算において、利益から差し引くことができる「必要経費」を漏れなく計上することは、節税の基本です。FX取引に直接関連する費用が経費として認められます。

【経費として認められる可能性のあるものの例】

- 取引手数料: FX会社に支払う手数料(現在は無料の会社がほとんど)。

- セミナー参加費・交通費: FXの勉強のために参加した有料セミナーの費用や、そこへ行くまでの交通費。

- 書籍・新聞代: FX関連の専門書や投資情報が掲載されている新聞の購入費用。

- 情報ツール・有料レポート代: 有料のチャートソフトや投資情報の購読料。

- 通信費: インターネットのプロバイダ料金やスマートフォンの通信料のうち、取引に使用した割合分(家事按分)。

- パソコン・スマホ購入費: 取引専用に購入した場合は全額、プライベートと兼用している場合は使用割合に応じて按分。

重要なのは、これらの支払いを証明できる領収書やレシート、クレジットカードの明細などを必ず保管しておくことです。経費を計上する際は、客観的に見て「FX取引のために必要だった」と説明できることが大前提となります。

損失が出た場合に活用したい「繰越控除」

FX取引を始めたものの、その年は残念ながら損失で終わってしまった、というケースも十分にあり得ます。この時、「利益が出ていないから確定申告は関係ない」と考えてはいけません。損失が出た年こそ、確定申告をすることで将来の節税に繋がるのです。

それが「損益通算」と「繰越控除」という制度です。

- 損益通算: 同じ「先物取引に係る雑所得等」に分類される他の金融商品(例: CFD、日経225先物など)の利益と、FXの損失を相殺することができます。

- 繰越控除: その年に相殺しきれなかった損失額を、翌年以降3年間にわたって繰り越し、将来の利益と相殺できる制度です。

例えば、1年目にFXで50万円の損失を出し、確定申告(繰越控除の申請)をしたとします。翌年(2年目)にFXで80万円の利益が出た場合、前年から繰り越した50万円の損失と相殺できます。その結果、2年目の課税対象所得は 80万円 – 50万円 = 30万円 となり、この30万円に対してのみ税金がかかります。

もし繰越控除の申請をしていなければ、80万円の利益すべてに課税されてしまいます。この制度を活用するためには、損失が出た年に必ず確定申告を行う必要があることを、ぜひ覚えておいてください。

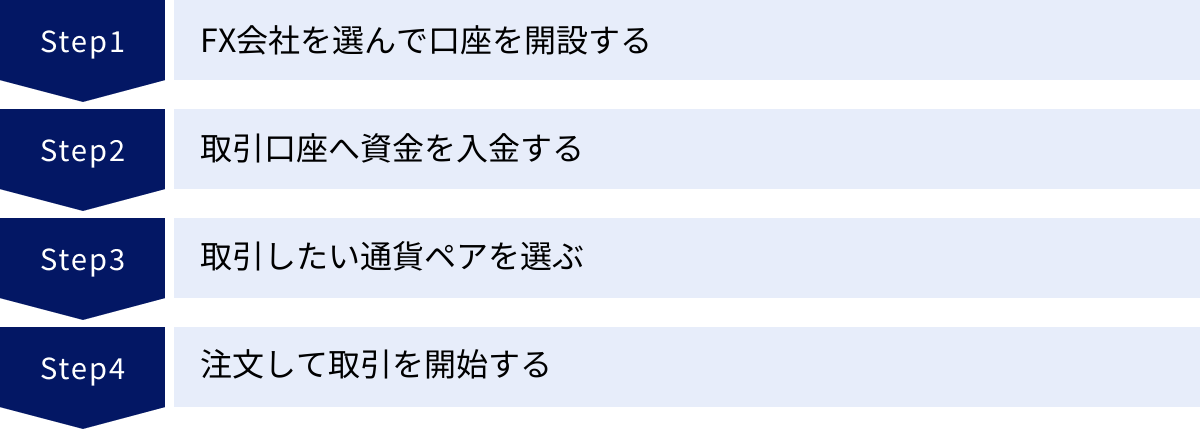

初心者の主婦向け!FXの始め方4ステップ

FXの仕組みやリスク、税金について理解したら、いよいよ具体的な始め方を見ていきましょう。口座開設から取引開始までの流れは、思ったよりも簡単です。ここでは、初心者の主婦が迷わないように、4つのステップに分けて解説します。

① FX会社を選んで口座を開設する

FXを始めるには、まず取引の窓口となるFX会社の口座が必要です。数多くのFX会社がありますが、選び方のポイントについては後ほど詳しく解説します。自分に合いそうな会社を見つけたら、口座開設を申し込みましょう。

口座開設の手続きは、ほとんどのFX会社でオンライン上で完結し、非常にスムーズです。

【口座開設の一般的な流れ】

- 公式サイトから申し込み: FX会社の公式サイトにある「口座開設」ボタンから、申し込みフォームに進みます。氏名、住所、年収、投資経験などの必要事項を入力します。正直に、正確に入力することが重要です。

- 本人確認書類・マイナンバーの提出: 次に、本人確認のための書類を提出します。運転免許証やパスポート、健康保険証などが利用できます。また、マイナンバー(個人番号)の提出も必須です。

- オンラインでのアップロード: スマートフォンで書類を撮影し、そのままアップロードするのが最も早くて便利です。多くのFX会社が「スマホでかんたん本人確認」のようなサービスを提供しており、これを利用すると郵送物の受け取りなしで手続きが完了することもあります。

- 郵送での提出: 申込書を印刷し、書類のコピーを同封して郵送する方法もあります。

- FX会社による審査: 申し込み内容と提出書類に基づき、FX会社が審査を行います。この審査は、申込者がFX取引を行うのに適しているかを判断するためのもので、一般的に1~2営業日ほどかかります。主婦の方でも、一定の金融資産があれば問題なく通過できるケースがほとんどです。

- 口座開設完了・ログイン情報の受け取り: 審査に通過すると、口座開設完了の通知がメールなどで届きます。取引に必要なIDやパスワードは、メールで送られてくるか、簡易書留郵便で自宅に届きます。

これで、あなた専用のFX取引口座が開設されました。特にマイナンバーカードがあると、本人確認が1枚で済み、手続きがよりスピーディに進むのでおすすめです。

② 取引口座へ資金を入金する

口座が無事に開設されたら、次はその口座に取引の元手となる資金を入金します。このお金が「証拠金」となり、これを担保にFX取引を行うことになります。

入金方法にはいくつか種類がありますが、多くのトレーダーが利用しているのが「クイック入金(ダイレクト入金)」です。

- クイック入金とは?: 提携している金融機関のインターネットバンキングを利用して、24時間ほぼリアルタイムで、手数料無料で入金できるサービスです。FX会社の取引画面から簡単な操作で実行でき、入金額が即座に取引口座に反映されるため、急な取引チャンスを逃しません。メガバンクや主要なネット銀行の多くが対応しています。

- その他の入金方法: 銀行の窓口やATMからFX会社の指定口座へ振り込む「振込入金」もありますが、手数料がかかる場合があり、口座への反映にも時間がかかるため、クイック入金の方が断然便利です。

ここで最も重要なことは、入金するお金は必ず「余剰資金」であることです。生活費や教育費、万が一のための貯金など、目的のあるお金には絶対に手を出してはいけません。最初は「もし全額失っても、勉強代として割り切れる」と思える金額から始めるのが、精神的な安定を保ち、長くFXを続けていくための鉄則です。最初は3万円~10万円程度を目安に、無理のない範囲で始めましょう。

③ 取引したい通貨ペアを選ぶ

資金の入金が完了したら、いよいよ取引する通貨の組み合わせ(通貨ペア)を選びます。世界中には多種多様な通貨があり、FX会社によって数十種類の通貨ペアが用意されていますが、初心者がいきなりマイナーな通貨に手を出すのはおすすめできません。

初心者が最初に選ぶべき通貨ペアには、以下のような特徴があります。

- 取引量(流動性)が多い: 多くの人が売買しているため、価格が安定しており、買いたい時に買え、売りたい時に売れる。

- 情報量が多い: ニュースや経済指標など、価格変動の要因となる情報が手に入りやすい。

- スプレッドが狭い: 売値と買値の差であるスプレッドは、実質的な取引コストです。取引量が多い通貨ペアは、スプレッドが狭い傾向にあります。

これらの条件を満たす、初心者におすすめの代表的な通貨ペアは「米ドル/円(USD/JPY)」です。

【米ドル/円が初心者におすすめな理由】

- 世界最大の取引量: 基軸通貨である米ドルと、自国通貨である円の組み合わせは、世界で最も取引されている通貨ペアの一つです。

- 情報が入手しやすい: アメリカと日本の経済ニュースは、テレビやインターネットで日常的に報道されているため、相場動向を把握しやすいです。

- スプレッドが最狭水準: ほとんどのFX会社で、スプレッドが最も狭く設定されており、取引コストを抑えられます。

まずはこの米ドル/円の取引に慣れ、自信がついてきたら、ユーロ/円(EUR/JPY)、ポンド/円(GBP/JPY)、豪ドル/円(AUD/JPY)といった他の主要な円がらみの通貨ペア(クロス円)や、世界で最も取引量の多いユーロ/ドル(EUR/USD)などに挑戦してみるのが良いでしょう。

④ 注文して取引を開始する

通貨ペアを決めたら、いよいよ注文を出して取引を開始します。FXの注文方法はいくつかありますが、基本となるのは「新規注文」と「決済注文」です。

- 新規注文: 新たにポジション(買いまたは売りの持ち高)を持つための注文。

- 決済注文: 現在持っているポジションを解消するための注文。

新規注文には、主に「買い(Ask)」と「売り(Bid)」の二種類があります。

- 買いから入る(ロング): これから価格が上がると予測する場合に行います。安く買って、高くなったら売って利益を出します。

- 売りから入る(ショート): これから価格が下がると予測する場合に行います。高く売って、安くなったら買い戻して利益を出します。FXは、このように価格の下落局面でも利益を狙えるのが特徴です。

注文の執行方法にもいくつか種類がありますが、基本となるのは以下の3つです。

| 注文方法 | 内容 |

|---|---|

| 成行注文 | 現在のレートで、すぐに売買を成立させる注文。とにかく早くポジションを持ちたい時に使う。 |

| 指値注文 | 現在のレートよりも「有利なレート」を指定する注文。(例: 現在150円の時に「149円になったら買う」) |

| 逆指値(ストップ)注文 | 現在のレートよりも「不利なレート」を指定する注文。(例: 現在150円の時に「151円になったら買う」=上昇トレンドに乗りたい時や、「149円になったら売る」=損失を限定したい時(損切り)に使う) |

最初は難しく感じるかもしれませんが、心配はいりません。ほとんどのFX会社が、本番と同じ環境で、仮想の資金を使って取引の練習ができる「デモトレード」機能を提供しています。まずはデモトレードで、ツールの使い方や様々な注文方法を試し、操作に十分に慣れてから本番の取引に臨むことを強くおすすめします。

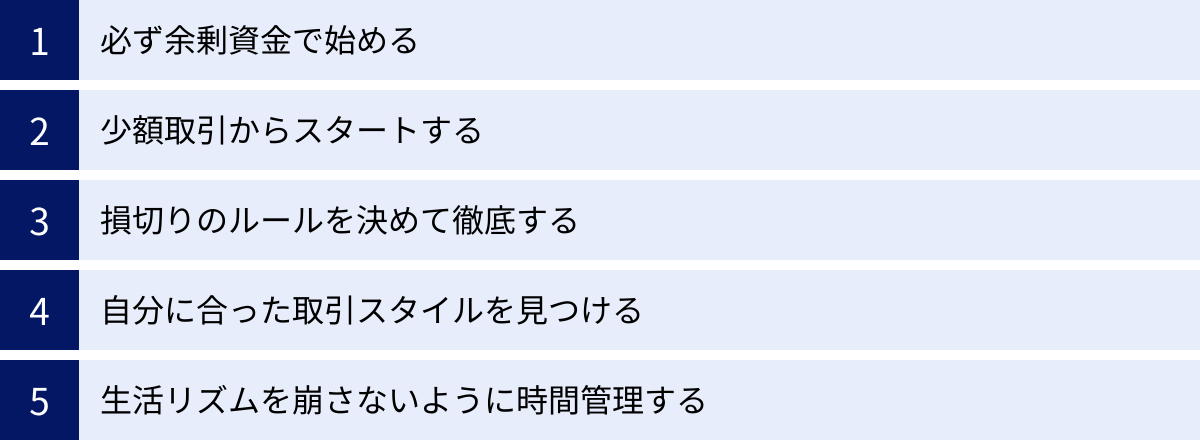

主婦がFXで失敗しないための5つのポイント

FXで成功するためには、テクニックや知識だけでなく、失敗を避けるための心構えとルール作りが不可欠です。特に、家計への影響を常に意識する必要がある主婦トレーダーにとって、以下の5つのポイントは成功への生命線とも言えます。

① 必ず余剰資金で始める

これは何度でも強調すべき、FXにおける最も重要な鉄則です。取引に使うお金は、必ず「余剰資金」、つまり当面の生活に全く必要がなく、万が一失ってしまっても精神的なダメージが少なく、家計が揺らがないお金に限定してください。

生活費、子供の学費、住宅ローンの返済、老後のための貯蓄など、目的が決まっている大切なお金に手を出した瞬間、冷静な判断力は失われます。

- 「このお金を失ったら、来月の支払いができない…」

- 「子供の塾の費用を、FXで増やそう…」

このようなプレッシャーは、正常な思考を麻痺させます。損失が出たときに「取り返さなければならない」という強迫観念に駆られ、損切りができずに損失を拡大させたり、根拠のないハイリスクな取引に手を出したりする原因となります。

精神的な余裕こそが、FXで生き残るための最大の武器です。失っても困らないお金で取引しているからこそ、含み損を抱えても冷静に相場を分析し、ルール通りの損切りができます。逆に、利益が出たときも過度に舞い上がることなく、計画通りの利益確定ができます。

FXを始める前に、まずは家計を見直し、いくらまでなら「勉強代」として失っても許容できるかを明確にしましょう。その金額の範囲内で取引を続ける限り、FXが原因で家庭が崩壊するような最悪の事態は避けられます。

② 少額取引からスタートする

余剰資金で始めると決めたら、その中でもさらに最小の取引単位(ロット)からスタートしましょう。多くのFX会社では、1,000通貨単位での取引が可能ですし、中には100通貨や1通貨から取引できる会社もあります。

初心者が陥りがちな失敗の一つに、最初から大きな利益を狙って、いきなり大きなロットで取引してしまうことがあります。デモトレードでうまくいった経験があると、つい「本番でも同じように稼げるはず」と過信してしまいがちです。

しかし、デモトレードとリアルマネーを使った本番の取引とでは、かかる精神的なプレッシャーが全く異なります。自分のお金がリアルタイムで増減するのを見ると、デモでは感じなかった恐怖や欲望といった感情が湧き上がってきます。わずか数百円の損失でも、想像以上に動揺してしまうものです。

少額取引の目的は、大きな利益を出すことではありません。リアルマネーでの取引感覚に慣れ、自分自身の感情の動きを客観的に観察することにあります。

- 含み損が膨らんでいく時に、どんな気持ちになるか?

- 予想通りに利益が伸びていく時に、どこまで我慢できるか?

- 損切り注文が約定した時に、冷静でいられるか?

まずは1,000通貨単位の取引で、数百円から数千円の損益を経験することから始めましょう。この小さな損益の世界で、感情に左右されずにルール通りの取引ができるようになるまで、取引ロットを上げてはいけません。地道なようですが、この経験の積み重ねが、将来大きな資金を動かす際の土台となるのです。

③ 「損切り」のルールを決めて徹底する

FXで退場していく人のほぼすべてが、この「損切り」ができなかった人たちです。損切り(ストップロス)とは、保有しているポジションに含み損が発生した際に、それ以上の損失拡大を防ぐために、損失を確定させて決済することです。

誰でも損失は出したくないものです。「もう少し待てば価格が戻るかもしれない」という希望的観測(お祈りトレード)にすがりたくなる気持ちは、痛いほど分かります。しかし、相場の世界では、「損小利大(そんしょうりだい)」、つまり損失は小さく抑え、利益は大きく伸ばすことが、トータルで勝ち続けるための唯一の道です。

そのためには、ポジションを持つ前に、必ず損切りラインを決めておく必要があります。

【損切りルールの設定例】

- 値幅(pips)で決める: 「エントリーした価格から、〇〇pips逆行したら損切りする」

- 金額で決める: 「1ポジションあたりの損失が〇〇円に達したら損切りする」

- 資金全体の割合で決める: 「1回の取引での損失額は、総資金の2%まで」

- テクニカル指標で決める: 「直近の安値(サポートライン)を割り込んだら損切りする」

どのルールが良いかは、取引スタイルや相場状況によって異なりますが、重要なのは「一度決めたルールを、感情を挟まずに機械的に実行すること」です。

最も効果的な方法は、新規注文を出すと同時に、損切り注文(逆指値注文)も必ず入れておくことです。こうすることで、もし相場が急変しても、感情が揺れ動く前にシステムが自動的に損切りを実行してくれます。これは、あなたの資産を守るための命綱です。損切りは失敗ではなく、次のチャンスに備えるための必要経費なのだと割り切りましょう。

④ 自分に合った取引スタイルを見つける

FXには、取引期間の長さによって、主にスキャルピング、デイトレード、スイングトレードといった異なる取引スタイルが存在します。どのスタイルが優れているというわけではなく、それぞれにメリット・デメリットがあり、自分の性格やライフスタイルに合ったものを見つけることが非常に重要です。

他人の成功体験を真似て、「あの人がスキャルピングで稼いでいるから」と安易に飛びついても、うまくいかないことがほとんどです。

- せっかちな性格で、結果がすぐに出ないと落ち着かない人は、数日もポジションを保有するスイングトレードには向いていないかもしれません。

- 日中は家事や育児で忙しく、チャートを頻繁に見ることができない主婦が、数秒単位の判断が求められるスキャルピングを行うのは困難です。

- 大雑把な性格で、細かい分析が苦手な人は、デイトレードよりも、大きな流れを読むスイングトレードの方が合っている可能性があります。

まずは、後述する各取引スタイルの特徴を理解し、自分の生活リズム(チャートを見られる時間帯や長さ)と性格(短気か、忍耐強いかなど)を客観的に分析してみましょう。そして、デモトレードや少額取引を通じて、いくつかのスタイルを実際に試してみるのがおすすめです。無理なく、ストレスなく続けられるスタイルこそが、あなたにとっての「正解」なのです。

⑤ 生活リズムを崩さないように時間管理する

24時間取引できるFXは、のめり込みすぎると昼夜が逆転し、生活リズムを崩してしまう危険性があります。特に、相場が活発に動くロンドン時間(夕方~夜)やニューヨーク時間(夜~深夜)は、主婦にとって家事や育児が一段落し、集中しやすい時間帯ですが、夢中になるあまり睡眠時間を削ってしまうケースが後を絶ちません。

睡眠不足は、集中力や判断力の低下に直結し、取引のパフォーマンスを著しく悪化させます。疲れた頭で下した判断は、往々にして間違った結果を招きます。

FXを日常生活の一部として健全に続けるためには、意識的な時間管理が不可欠です。

- 取引時間を決める: 「夜9時から11時まで」など、あらかじめFXに取り組む時間を決めておき、その時間以外はチャートを見ないようにする。

- アラームを活用する: 決めた時間が来たら、アラームを鳴らして強制的に取引を終了する。

- 週末は完全にオフにする: 土日は相場が休みなので、心と体をリフレッシュさせることに専念する。FXのことは一旦忘れ、家族との時間や趣味を楽しみましょう。

FXは短距離走ではなく、長距離走です。長く相場の世界で生き残り続けるためには、心身の健康を維持し、日常生活とのバランスを取ることが何よりも大切です。FXに生活を支配されるのではなく、あくまで自分の生活を豊かにするためのツールとして、FXをコントロールする姿勢を持ちましょう。

主婦におすすめのFX取引スタイル

FXの取引スタイルは、ポジションを保有する期間によって大きく3つに分けられます。それぞれの特徴を理解し、ご自身のライフスタイルや性格に最も合ったものを見つけることが、無理なくFXを続けるための鍵となります。

| 取引スタイル | 取引期間 | メリット | デメリット | 主婦への適性 |

|---|---|---|---|---|

| スキャルピング | 数秒~数分 | ・短時間で利益が確定する ・資金効率が高い ・経済指標発表などの大きなリスクを避けやすい |

・高い集中力と瞬時の判断力が必要 ・取引コスト(スプレッド)が嵩む ・常にチャートに張り付く必要がある |

△(子供が寝ている間など、完全に集中できるごく短時間なら可能) |

| デイトレード | 数時間~1日 | ・翌日にリスクを持ち越さない ・寝ている間の価格変動を心配しなくてよい ・比較的落ち着いて取引できる |

・ある程度まとまった時間が必要 ・毎日取引チャンスがあるとは限らない |

〇(日中の空き時間が多い主婦や、夜にまとまった時間を確保できる主婦向け) |

| スイングトレード | 数日~数週間 | ・チャートに張り付く必要がない ・1回の取引で大きな利益を狙える ・家事や育児、パートと両立しやすい |

・ポジション保有中の価格変動リスクが大きい ・マイナススワップの負担が発生する場合がある ・日々の値動きに一喜一憂しない精神力が必要 |

◎(最もライフスタイルに合わせやすく、初心者主婦におすすめ) |

スキャルピング

スキャルピングは、数秒から数分という非常に短い時間で売買を繰り返し、1回あたり数pips(1pips = 0.01円など)というごくわずかな利益をコツコツと積み上げていく超短期売買スタイルです。

【特徴と向いている人】

- メリット: ポジションの保有時間が極端に短いため、経済指標の発表や要人発言といった、相場を急変させるイベントの影響を受けにくいのが利点です。また、資金を素早く回転させるため、資金効率が高いとも言えます。

- デメリット: 常にチャート画面に集中し、瞬時の判断を下す反射神経が求められます。また、取引回数が非常に多くなるため、売値と買値の差である「スプレッド」という取引コストが積み重なり、利益を圧迫しやすい点に注意が必要です。

- 主婦への適性: 子供が昼寝している間や、深夜の完全に一人の時間など、誰にも邪魔されずに極度に集中できる、ごく限られた時間がある方には選択肢の一つとなり得ます。しかし、育児中の主婦が常に求められるマルチタスク能力とは逆行するスタイルであり、初心者には難易度が高いと言えるでしょう。

デイトレード

デイトレードは、その日のうちに新規注文から決済注文までを完結させ、翌日にポジションを持ち越さない取引スタイルです。数時間から1日単位で、数十pipsの利益を狙います。

【特徴と向いている人】

- メリット: 最大のメリットは、寝ている間に相場が急変して大きな損失を被るリスクがないことです。その日の損益はその日のうちに確定するため、精神的な負担が比較的少なく、気持ちを切り替えて翌日の取引に臨めます。

- デメリット: ある程度まとまった値動き(ボラティリティ)がなければ利益を出しにくく、相場が動かない日には取引チャンスが見つからないこともあります。また、日中の数時間、チャートを分析し、取引に集中できる時間を確保する必要があります。

- 主婦への適性: 子供が幼稚園や学校に行っている日中の時間帯や、家族が寝静まった夜の時間帯に、毎日コンスタントに2~3時間程度のまとまった時間を確保できる主婦に向いています。1日の終わりにポジションを整理するため、メリハリのある生活を送りやすいスタイルです。

スイングトレード

スイングトレードは、数日から数週間、場合によっては数ヶ月にわたってポジションを保有し、一度の取引で数百pipsといった大きな利益を狙う中長期的な取引スタイルです。日々の細かな値動きではなく、週足や日足といった長期のチャートを見て、相場の大きな流れ(トレンド)に乗ることを目指します。

【特徴と向いている人】

- メリット: チャートに常に張り付いている必要がないため、家事や育児、パートなど、他のことと両立しやすいのが最大の魅力です。取引回数が少ないため、スプレッドコストを気にする必要もあまりありません。また、為替レートの差益(キャピタルトレード)だけでなく、金利差によって得られるスワップポイントでの利益も期待できます。

- デメリット: ポジションを長期間保有するため、週末をまたいだり、寝ている間に大きな経済ニュースが出たりした場合の価格変動リスクに常に晒されることになります。日々の価格変動に一喜一憂せず、どっしりと構えていられる精神的な強さが求められます。また、マイナススワップのポジションを長く持つと、コストが日々積み重なっていく点にも注意が必要です。

- 主婦への適性: 忙しい主婦のライフスタイルに最も適合しやすいスタイルと言えるでしょう。取引の判断は1日に1回、あるいは数日に1回程度で済むため、スキマ時間を使ってチャートを確認し、大きなトレンドをじっくりと分析する時間的・精神的余裕があります。初心者の方は、まずこのスイングトレードから始めてみるのがおすすめです。

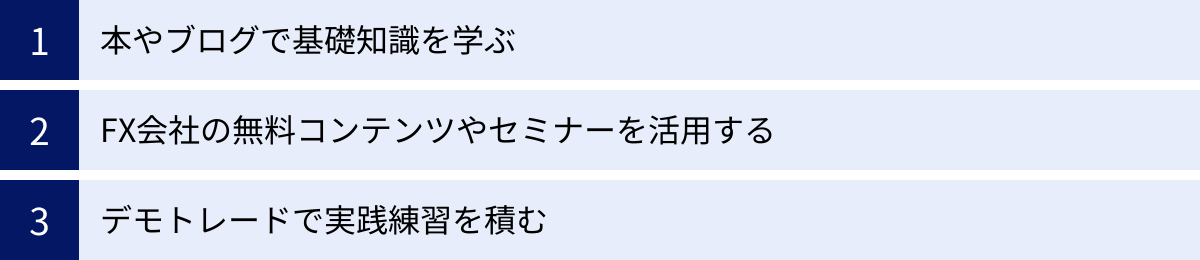

主婦がFXの勉強をする方法

FXで継続的に利益を上げていくためには、運や勘に頼るのではなく、正しい知識に基づいた判断ができるようになる必要があります。幸い、現在ではFXを学ぶためのツールやコンテンツが豊富に揃っています。ここでは、初心者の主婦が効率的に学習を進めるための3つのステップを紹介します。

本やブログで基礎知識を学ぶ

何事も、まずは基本の「型」を学ぶことから始まります。FXの世界も例外ではありません。いきなり取引を始めるのではなく、まずは本や信頼できるブログを通じて、体系的な知識をインプットしましょう。

【学ぶべき基礎知識の分野】

- FXの仕組み: レバレッジ、証拠金、スプレッド、スワップポイント、ロスカットなど、FX取引を行う上で必須となる専門用語の意味を正確に理解します。

- ファンダメンタルズ分析: 各国の金融政策(金利)、経済指標(GDP、雇用統計など)、政治情勢などが、なぜ為替レートに影響を与えるのか、その基本的なメカニズムを学びます。これにより、ニュースの裏側を読み解く力がつきます。

- テクニカル分析: 過去の価格の動きをグラフ化した「チャート」を分析し、将来の値動きを予測する手法です。ローソク足の見方、トレンドラインの引き方、移動平均線やMACD、RSIといった代表的なインジケーターの使い方などを学びます。多くのトレーダーがテクニカル分析を判断材料にしているため、その基本を知ることは必須です。

- 資金管理・リスク管理: FXで最も重要とも言える分野です。損切りルールの設定方法、適切なロット数の計算方法、リスクリワードレシオ(1回の取引の利益と損失の比率)の考え方など、自分の資産を守るための具体的な方法を学びます。

書籍は、プロのトレーダーやアナリストによって体系的にまとめられているため、断片的な知識ではなく、一貫した理論を学ぶのに適しています。まずは初心者向けの図解が多い入門書を1冊読み通し、全体像を掴むのがおすすめです。

ブログは、リアルタイムな情報や、個人のトレーダーの具体的な手法や考え方に触れられるメリットがあります。ただし、中には情報の信頼性が低いものや、単に高額な商材へ誘導するだけのものも存在します。成功談だけでなく、失敗談やリスクについてもしっかりと書かれているか、論理的な根拠に基づいた解説がなされているか、といった視点で見極めることが重要です。

FX会社の無料コンテンツやセミナーを活用する

多くのFX会社は、顧客獲得と育成のために、非常に質の高い無料の学習コンテンツを提供しています。これらを利用しない手はありません。口座を開設するだけで、プロレベルの情報にアクセスできることも少なくありません。

【FX会社が提供する主な学習コンテンツ】

- オンラインセミナー(ウェビナー): プロのアナリストや現役トレーダーが、リアルタイムで相場解説を行ったり、特定のテクニカル分析手法について深く解説したりします。チャットで直接質問できるセミナーも多く、疑問点をその場で解消できます。過去のセミナー動画をアーカイブとして公開している会社も多いです。

- 学習動画コンテンツ: 「FXの基本」「テクニカル分析入門」といったテーマ別に、初心者向けに分かりやすく解説した動画シリーズ。自分のペースで、いつでも好きな時に学習を進められます。

- マーケットレポート: 各社の専門家が、日々の相場動向や今後の見通しについて分析したレポート。ファンダメンタルズ分析の視点を養うのに非常に役立ちます。経済指標カレンダーと合わせてチェックすることで、相場の流れを掴みやすくなります。

- 初心者向けガイド: 口座開設方法から取引ツールの使い方、注文方法まで、画像付きで丁寧に解説されたマニュアル。操作に迷った時に参照すると便利です。

これらのコンテンツは、そのFX会社の取引ツールを使って解説されることが多いため、実践に直結しやすいというメリットがあります。いくつかのFX会社の口座を開設し、それぞれの会社のコンテンツを見比べてみるのも、多角的な視点を養う上で有効な方法です。

デモトレードで実践練習を積む

本やセミナーで知識をインプットしたら、次はそれをアウトプットする練習が必要です。そのための最適なツールが「デモトレード」です。

デモトレードは、仮想の資金を使って、本番と全く同じ取引環境(レート、チャート、ツール)でFX取引を体験できるサービスです。ほとんどのFX会社が無料で提供しています。

【デモトレードの活用目的】

- 取引ツールの操作に慣れる: まずは、新規注文、決済注文、指値・逆指値注文など、基本的な操作をミスなくスムーズにできるようになることが目標です。特にスマホアプリの操作は、いざという時に慌てないよう、指が覚えるまで練習しましょう。

- 学んだ手法を試す: 本で学んだテクニカル分析や、セミナーで聞いたエントリータイミングなどを、実際に試してみます。「このインジケーターがこの形になったらエントリーする」といった自分なりのルールを作り、それが通用するかどうかを検証します。

- 自分なりの取引ルールを構築する: デモトレードでの成功と失敗を記録・分析することで、「自分の得意なパターン」や「負けやすいパターン」が見えてきます。それに基づき、エントリー、利益確定、損切りの具体的なルールを構築していきます。

ただし、デモトレードには一つだけ注意点があります。それは、自分のお金ではないため、本番のような緊張感がなく、メンタル面の練習にはなりにくいということです。デモで大胆な取引ができて利益が出ても、本番で同じことができるとは限りません。

デモトレードはあくまで「操作の習熟」と「手法の検証」のためのツールと割り切り、ある程度自信がついたら、前述の通り「少額でのリアルトレード」に移行して、リアルマネーでのメンタルコントロールを学んでいくのが王道のステップです。

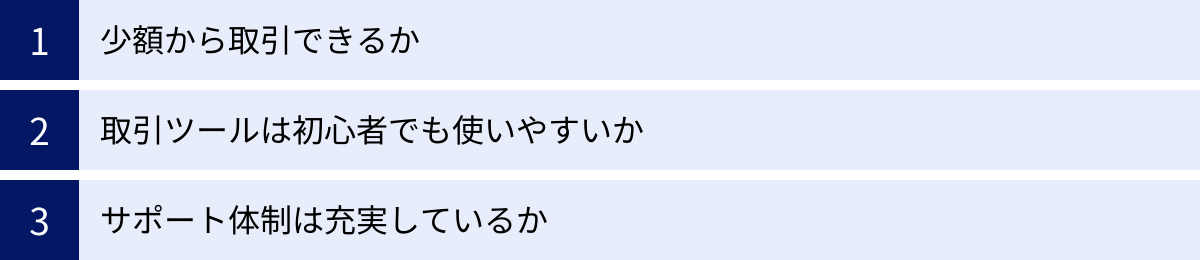

主婦がFX会社を選ぶときの3つのポイント

FX取引を始めるにあたり、パートナーとなるFX会社選びは非常に重要です。手数料、ツールの使いやすさ、サポート体制など、会社によって特徴は様々です。ここでは、特に初心者の主婦が安心して取引を始められるFX会社を選ぶための、3つの重要なチェックポイントを解説します。

① 少額から取引できるか

初心者がFXで失敗する大きな原因の一つが、いきなり大きな金額で取引を始めてしまい、想定外の損失に冷静さを失うことです。このリスクを避けるために、まずは小さな取引単位で始められるFX会社を選ぶことが絶対条件となります。

FXの取引単位は「ロット」と呼ばれ、多くのFX会社では1ロット=1万通貨が標準です。しかし、初心者が経験を積むためには、これでは少し大きすぎます。そこでチェックしたいのが、「1,000通貨単位」での取引に対応しているかどうかです。

- 1万通貨取引の場合: 1ドル=150円の時、最低でも約6万円の証拠金が必要。

- 1,000通貨取引の場合: 同じ条件で、最低証拠金は約6,000円。

このように、1,000通貨単位なら、お小遣い程度の金額からリアルな取引を始めることができます。少額で取引を始められれば、万が一損失が出たとしてもダメージは限定的です。精神的なプレッシャーが少ない環境で、実際の値動きや自分自身の感情の揺れを体験し、徐々に取引に慣れていくことができます。

さらに、FX会社の中には「100通貨」や「1通貨」といった、さらに小さな単位から取引できるサービスを提供しているところもあります。これは「数百円」レベルから始められるため、「まずはFXがどんなものか試してみたい」という主婦の方にとって、これ以上ないほど低いハードルと言えるでしょう。

口座開設を申し込む前に、必ずそのFX会社が提供する最小取引単位を確認し、1,000通貨以下の少額取引に対応している会社を優先的に検討しましょう。

② 取引ツールは初心者でも使いやすいか

FXの取引は、FX会社が提供する「取引ツール」を通じて行います。このツールが使いにくいと、注文ミスを誘発したり、分析に時間がかかりすぎたりして、大きなストレスの原因となります。

取引ツールには、主にパソコンにインストールして使うリッチクライアント版、ブラウザで利用するWeb版、そしてスマートフォン用のアプリがあります。主婦の場合、家事の合間にスマホでサッと確認したり、子供が寝た後にパソコンでじっくり分析したりと、両方のツールを併用するケースが多くなります。

そのため、以下の点をチェックすることが重要です。

- 直感的な操作性: 初めて触った人でも、どこに何があるか分かりやすく、注文や決済の操作が直感的に行えるか。ボタンの配置や画面のレイアウトが見やすいか。

- スマホアプリの機能性: パソコン版と遜色ないレベルのチャート分析機能(トレンドライン描画、インジケーター表示など)が備わっているか。プッシュ通知機能(レートの急変や経済指標の通知)は充実しているか。

- チャートの見やすさと分析機能: チャートの色やレイアウトを自分好みにカスタマイズできるか。移動平均線やMACD、RSIといった、初心者がまず使うべき代表的なテクニカル指標が標準搭載されているか。

- 動作の安定性: ツールの動作が軽く、サクサク動くか。相場急変時にフリーズしたり、注文が通らなかったりすることはないか。

これらの使い勝手は、実際に触ってみないと分からない部分も多いです。幸い、ほとんどのFX会社では、口座を開設しなくてもデモトレードで取引ツールを試すことができます。いくつかの会社のデモ口座を申し込み、実際にツールを操作してみて、「これなら自分でも使えそう」と直感的に思える会社を選ぶのが失敗しないコツです。

③ サポート体制は充実しているか

FXを始めたばかりの頃は、ツールの操作方法が分からなかったり、注文に関して疑問が生じたりと、不安な場面に遭遇することが少なくありません。また、万が一、システムトラブルなどが発生した際に、迅速かつ丁寧に対応してくれるかどうかは、安心して資産を預ける上で非常に重要な要素です。

そこで、FX会社のサポート体制の充実度を必ず確認しましょう。

【サポート体制のチェックポイント】

- 問い合わせ方法: 電話、メール、チャットなど、複数の問い合わせ手段が用意されているか。急いでいる時にすぐに繋がる電話サポートは特に重要です。

- サポート対応時間: 平日は24時間対応しているか。日本の祝日でも対応してくれるか。自分の取引したい時間帯(特に夜間)にサポートが受けられるかは大きな安心材料になります。

- サポートの質: オペレーターの対応は丁寧で分かりやすいか。これについては、実際に問い合わせてみないと分かりませんが、インターネット上の口コミや評判がある程度参考になります。

- 初心者向けコンテンツ: よくある質問(FAQ)や、取引ガイド、用語集などが公式サイトに豊富に掲載されているか。自己解決できる情報が充実している会社は、初心者への配慮が行き届いていると言えます。

特に電話サポートの対応時間は重要です。多くの主婦が取引するであろう夜間や早朝の時間帯に、「何かあってもすぐに聞ける相手がいる」という安心感は、何物にも代えがたいものです。公式サイトの分かりやすい場所に、サポートの電話番号や受付時間が明記されているかどうかも、一つの判断基準になるでしょう。

主婦におすすめのFX会社3選

ここまで解説してきた「少額取引」「ツールの使いやすさ」「サポート体制」といったポイントを踏まえ、特に初心者の主婦におすすめできるFX会社を3社ご紹介します。各社それぞれに強みがありますので、ご自身の目的や好みに合わせて比較検討してみてください。

※下記の情報は2024年5月時点のものです。最新の情報や詳細なサービス内容については、必ず各社の公式サイトをご確認ください。

| FX会社名 | 最小取引単位 | スプレッド(米ドル/円) | 特徴 |

|---|---|---|---|

| GMOクリック証券 | 1,000通貨 | 0.2銭(原則固定、例外あり) | ・FX取引高11年連続国内第1位(※)の実績と信頼性 ・高機能で使いやすいと評判のPCツールとスマホアプリ ・業界最狭水準のスプレッド |

| 外為どっとコム | 1,000通貨 | 0.2銭(原則固定、例外あり) | ・情報コンテンツ(レポート、セミナー)が非常に豊富 ・初心者向けの学習環境が充実 ・老舗ならではの安心感と手厚いサポート |

| マネーパートナーズ | 100通貨 | 0.0銭(パートナーズFX nano、期間限定・AM9:00~翌AM3:00) | ・100通貨(数千円)からの超少額取引が可能 ・高い約定力(すべらない)を誇る ・初心者でも安心して始めやすい |

※参照:GMOクリック証券公式サイト(Finance Magnates 2022年2月 FX取引高調査報告書において、2012年~2022年のFX取引高(売買代金)が国内第1位)

① GMOクリック証券

GMOクリック証券は、FX取引高で長年国内トップクラスの実績を誇る、業界のリーディングカンパニーです。その最大の魅力は、圧倒的な信頼性と、初心者から上級者まで満足させる高機能な取引ツールの両立にあります。

- 信頼性: 大手GMOインターネットグループの一員であり、資本力も盤石。多くのトレーダーに選ばれているという事実は、何よりの安心材料です。

- 取引ツール: PC用の「はっちゅう君FXプラス」や、スマホアプリ「GMOクリック FXneo」は、洗練されたデザインと直感的な操作性で非常に評価が高いです。特にチャート機能が充実しており、描画ツールやテクニカル指標が豊富で、本格的な分析が可能です。

- 低コスト: 米ドル/円のスプレッドは業界最狭水準に設定されており、取引コストを少しでも抑えたいトレーダーにとって魅力的です。

1,000通貨単位の取引にも対応しているため、少額から始めることも可能です。「どうせ始めるなら、多くの人が使っている信頼できる会社で、本格的なツールを使ってみたい」と考える、少し本格志向の主婦の方におすすめです。

(参照:GMOクリック証券 公式サイト)

② 外為どっとコム

外為どっとコムは、20年以上の歴史を持つFX業界の老舗であり、特に初心者向けの教育コンテンツや情報発信に力を入れているのが大きな特徴です。

- 豊富な情報コンテンツ: 各分野の専門家による詳細なマーケットレポートや、最新の相場見通しを解説するオンラインセミナーが頻繁に開催されています。「FXを始めたいけど、何から勉強していいか分からない」という主婦にとって、これほど心強い環境はありません。口座を持つだけで、質の高い情報に無料でアクセスできます。

- 初心者サポート: 長年の運営で蓄積されたノウハウを活かし、初心者がつまずきやすいポイントを熟知したサポート体制が整っています。電話サポートの評判も良く、安心して相談できます。

- 使いやすいツール: 取引ツール「外貨ネクストネオ」は、シンプルで分かりやすい画面構成が特徴。初心者でも迷わず操作できるでしょう。もちろん1,000通貨からの取引にも対応しています。

「まずは基礎からしっかり学びながら、専門家の意見も参考にしつつ、着実にステップアップしていきたい」と考える、学習意欲の高い主婦の方に最適なFX会社です。

(参照:外為どっとコム 公式サイト)

③ マネーパートナーズ

マネーパートナーズの最大の強みは、なんといっても100通貨単位から取引できる「パートナーズFX nano」というサービスを提供している点です。

- 超少額取引: 100通貨単位であれば、1ドル=150円の場合、必要な証拠金はわずか600円程度。数百円から数千円という、まさに「お試し」感覚でリアルトレードを始められます。「いきなり数万円を入金するのは怖い」「デモトレードでは緊張感がないから、ごく少額で本番を体験したい」という主婦のニーズに完璧に応えます。

- 高い約定力: 「すべらないFX」を標榜しており、提示されたレートで確実に注文が成立する「約定力」の高さに定評があります。相場急変時に、意図しない価格で約定してしまう「スリッページ」が起きにくいのは、トレーダーにとって大きな安心材料です。

- コストの低さ: 「パートナーズFX nano」では、米ドル/円のスプレッドが0.0銭(手数料無料)というキャンペーンを恒常的に実施しており(※時間帯限定)、コストを気にせず取引の練習ができます。

「とにかくリスクを最小限に抑えて、FXの世界に第一歩を踏み出してみたい」という、慎重派の主婦の方に最もおすすめできるFX会社です。まずは「パートナーズFX nano」で経験を積み、自信がついたら1万通貨単位の「パートナーズFX」にステップアップするという使い方も可能です。

(参照:マネーパートナーズ 公式サイト)

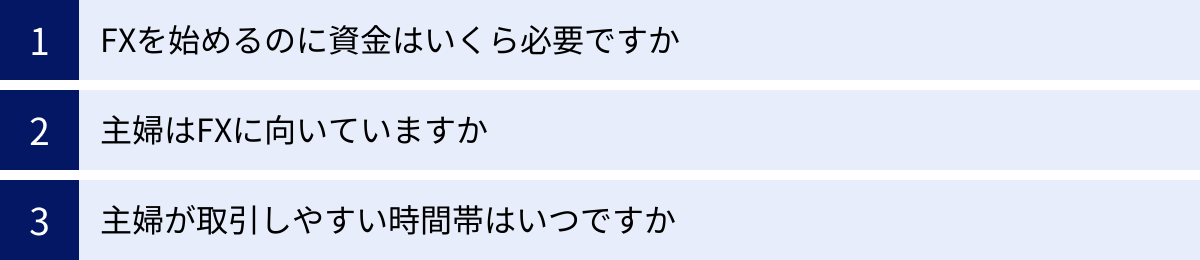

FXに関する主婦のよくある質問

ここでは、FXを始めようと考えている主婦の方々から特によく寄せられる質問について、Q&A形式でお答えします。

FXを始めるのに資金はいくら必要ですか?

A. 理論上は数千円から可能ですが、余裕を持った取引のためには5万円~10万円程度あると安心です。

FX会社や取引単位によって必要な最低資金は異なります。例えば、マネーパートナーズのように100通貨単位で取引できる会社なら、1ドル=150円の場合、最低証拠金は約600円となり、数千円もあれば取引を始めること自体は可能です。

多くの会社が対応している1,000通貨単位の場合でも、最低証拠金は約6,000円です。

しかし、これはあくまで取引を開始できる「最低限」の金額です。証拠金がギリギリだと、少しでも価格が逆に動いただけでロスカットになってしまい、まともな取引ができません。ある程度の価格変動に耐え、戦略的な取引を行うためには、証拠金に余裕を持たせることが不可欠です。

そのため、初心者が始める際の目安としては、まずは5万円~10万円程度の余剰資金を準備することをおすすめします。この金額であれば、1,000通貨単位の取引で、損切りラインをある程度深く設定しても、すぐにロスカットされる心配は少なくなります。重要なのは、この金額が「家計に影響を与えない余剰資金」であることです。

主婦はFXに向いていますか?

A. ライフスタイルとの相性は良いですが、向き不向きは性格や自己管理能力に大きく左右されます。

【主婦がFXに向いている点】

- 時間の柔軟性: 24時間取引可能なため、家事や育児のスキマ時間を有効活用できます。

- 在宅完結: 自宅で収入を得られるため、外で働くのが難しい主婦にとって理想的な働き方になり得ます。

- 学習意欲: 家計を守るという意識から、金融や経済の知識を真剣に学ぼうとするモチベーションが高い傾向があります。

【主婦がFXで注意すべき点】

- 感情的な取引: 大切な家計のお金を失う恐怖から、損切りができなかったり、損失を取り返そうと無謀な取引に走ったりしやすい可能性があります。

- のめり込みすぎ: チャートが気になり、家事や育児が疎かになるリスクがあります。

- 扶養・税金の知識不足: 利益が出た場合の扶養や税金の手続きを怠ると、後でトラブルになる可能性があります。

結論として、コツコツとルールを守れる真面目な性格で、感情をコントロールし、しっかりと自己管理ができる主婦はFXに向いていると言えます。逆に、ギャンブル好きで一攫千金を狙ってしまうタイプや、物事を突き詰めすぎてしまうタイプの人は注意が必要です。FXはスキルであり、向き不向きはありますが、正しい知識とリスク管理を徹底すれば、誰にでも成功の可能性はあります。

主婦が取引しやすい時間帯はいつですか?

A. ご自身の生活リズムと、取引したい通貨ペアの値動きが活発になる時間帯を考慮して選ぶのがおすすめです。

FXには、主に3つの主要な市場時間があり、それぞれ特徴が異なります。

- 東京時間(午前9時~午後3時頃):

- 特徴: ドル/円や豪ドル/円などの円絡みの通貨ペア(クロス円)の取引が活発になりますが、全体的には値動きが比較的穏やかなことが多いです。

- 主婦のライフスタイル: 子供を送り出した後の午前中や、昼下がりの家事の合間に取引するのに適しています。落ち着いて相場に向き合いたい方におすすめです。

- ロンドン時間(午後4時~深夜2時頃):

- 特徴: 世界最大の取引量を誇る時間帯で、トレンドが発生しやすく、値動きが活発になります。特にユーロやポンドが関連する通貨ペアが大きく動きます。

- 主婦のライフスタイル: 夕飯の準備や子供の世話で忙しい時間帯と重なりますが、夕食後の一息ついた時間帯から取引に参加できます。

- ニューヨーク時間(午後9時~午前6時頃):

- 特徴: ロンドン時間と重なる午後9時~深夜2時頃が、1日で最も取引が活発化するゴールデンタイムです。重要なアメリカの経済指標が発表されることも多く、相場が大きく動くチャンス(とリスク)があります。

- 主婦のライフスタイル: 家族が寝静まり、自分一人の時間に集中して取引したい主婦の方に最も人気のある時間帯です。ただし、夢中になって睡眠不足にならないよう、時間管理が重要になります。

どの時間帯が良いかは一概には言えません。ご自身の生活の中で、毎日安定して確保できる時間帯はいつかを考え、その時間帯に活発に動く通貨ペアを選ぶのが、無理なく続けるコツです。

まとめ

この記事では、「FXで稼ぐ主婦」というキーワードを軸に、その実態からメリット・デメリット、そして始めるための具体的なステップや注意点まで、網羅的に解説してきました。

改めて結論を述べると、FXは主婦が在宅で収入を得るための有力な選択肢の一つですが、決して「楽して簡単に稼げる」ものではありません。ブログやSNSで見かける華やかな成功談の裏には、地道な学習と厳しい自己規律、そして数多くの失敗の経験が必ず存在します。

FXを始める前に、必ず以下の点を心に刻んでください。

- メリットとデメリットの正しい理解: 24時間取引できる柔軟性や少額から始められる手軽さというメリットの裏には、大きな損失を出す可能性や、生活に支障をきたすリスクというデメリットが常に存在します。

- 扶養と税金の知識は必須: 利益が出た場合にどうなるのか、特に「税法上の扶養」と「社会保険上の扶養」の違いを理解し、確定申告のルールを把握しておくことは、後々のトラブルを避けるために不可欠です。

- 失敗しないための鉄則を守る: 「①必ず余剰資金で始める」「②少額取引からスタートする」「③損切りのルールを決めて徹底する」。この3つの基本原則は、あなたの資産と家庭を守るための生命線です。

- 自分に合ったスタイルを見つける: 他人の成功法則を追いかけるのではなく、ご自身のライフスタイルや性格に合った取引スタイル(スキャルピング、デイトレード、スイングトレード)を見つけることが、長くFXを続けるための鍵となります。

FXは、正しい知識と適切なリスク管理をもって臨めば、家計を助け、自己成長にも繋がる素晴らしいツールとなり得ます。しかし、その一方で、準備不足のまま安易に手を出せば、大切な資産を失いかねない危険なものでもあります。

この記事が、あなたがFXに対して現実的かつ健全な視点を持ち、賢明な第一歩を踏み出すための一助となれば幸いです。最終的にFXを始めるかどうかの判断は、ここで得た知識をもとに、すべてのリスクを十分に理解した上で、ご自身の責任において行ってください。