「FXは儲かるらしいけど、本当なのかな?」「大損しそうで怖い…」

FX(外国為替証拠金取引)に興味を持ちながらも、このような疑問や不安を抱えている方は少なくないでしょう。インターネット上には「FXで億万長者になった」という夢のような話から、「全財産を失った」という恐ろしい話まで、様々な情報が溢れています。

実際のところ、FXは本当に儲かるのでしょうか。結論から言えば、FXで利益を出すことは十分に可能ですが、そのためには正しい知識と適切なリスク管理が不可欠です。 ギャンブルのように運任せで取引していては、長期的に勝ち続けることはできません。

この記事では、FXが「儲かる」と言われる仕組みの基本から、統計データで見るリアルな実態、そして実際に利益を出し続けるための具体的な勝ち方や手法まで、網羅的に解説します。FXのメリットだけでなく、知っておくべきリスクについても詳しく説明することで、あなたがFXと正しく向き合い、賢明な一歩を踏み出すための手助けとなることを目指します。

これからFXを始めようと考えている初心者の方も、すでに始めているけれどなかなか成果が出ないという方も、ぜひこの記事を最後までお読みいただき、FXで安定的に利益を上げるための羅針盤としてご活用ください。

目次

そもそもFXとは

FXという言葉を耳にしたことはあっても、その具体的な仕組みを正確に理解している人は意外と少ないかもしれません。まずは、FXの基本中の基本、「そもそもFXとは何か」という点から分かりやすく解説していきます。

FXは「Foreign Exchange」の略称で、日本語では「外国為替証拠金取引」と呼ばれます。その名の通り、異なる二国間の通貨を売買(交換)し、その際に生じる価格の差額によって利益を狙う金融商品です。

最も身近な例は、海外旅行に行く際の「両替」です。例えば、アメリカへ旅行するために、日本の空港で円を米ドルに両替したとします。このときの為替レートが「1ドル=150円」だったとしましょう。あなたが15万円を両替すると、1,000ドルが手に入ります。

旅行から帰国した際、幸運にも為替レートが「1ドル=160円」という円安になっていたとします。もし手元に1,000ドルが残っていれば、それを円に両替すると16万円になります。あなたは旅行を楽しんだだけでなく、何もしなくても1万円の利益(16万円 – 15万円)を得たことになります。

逆に、帰国時に「1ドル=140円」という円高になっていれば、1,000ドルは14万円にしかならず、1万円の損失が発生します。

このように、為替レートは常に変動しており、その変動を利用して利益を追求するのがFXの基本的な考え方です。FX取引では、この通貨の売買を、実際に外貨を保有することなく、インターネットを通じて証拠金(保証金)をFX会社に預けることで行います。この「証拠金取引」という仕組みが、FXの大きな特徴の一つです。

証拠金取引の最大のメリットは、「レバレッジ」をかけられる点にあります。レバレッジとは「てこの原理」のことで、預けた証拠金を担保に、その何倍もの金額の取引ができる仕組みです。日本の金融庁に登録されているFX会社では、最大で25倍のレバレッジをかけることが認められています。

例えば、10万円の証拠金を預けた場合、最大で250万円分(10万円 × 25倍)の取引が可能になります。これにより、少ない資金でも大きな利益を狙える可能性があるのです。ただし、レバレッジは利益だけでなく損失も拡大させる諸刃の剣であるため、そのリスクについては後ほど詳しく解説します。

では、なぜ為替レートは変動するのでしょうか。その主な要因は、各国の経済状況、金利の動向(金融政策)、政治情勢、貿易収支、さらには天変地異や紛争など、実に様々です。例えば、ある国の景気が良くなれば、その国の通貨は買われやすくなり価値が上がります(通貨高)。逆に、政治が不安定になったり、金融緩和で金利が引き下げられたりすると、その国の通貨は売られやすくなり価値が下がります(通貨安)。

FXトレーダーは、こうした世界中の様々な情報を分析し、「これからこの通貨は上がるだろう」「いや、下がるだろう」と予測を立てて取引を行います。これが、FXが単なるギャンブルではなく、知識と分析が求められる投資であると言われる所以です。

FXとよく比較される金融商品に「株式投資」があります。両者の大きな違いを簡単にまとめると以下のようになります。

| 項目 | FX(外国為替証拠金取引) | 株式投資 |

|---|---|---|

| 投資対象 | 国の「通貨」(例:米ドル、ユーロ) | 企業の「株式」 |

| 取引時間 | 原則、平日24時間 | 証券取引所が開いている時間のみ(例:平日9時〜15時) |

| 値動きの要因 | 各国の経済・金融政策、地政学リスクなど | 企業の業績、業界動向、経済全体の状況など |

| レバレッジ | 最大25倍(国内) | 信用取引で約3.3倍 |

| 利益の源泉 | 為替差益、スワップポイント | 値上がり益(キャピタルゲイン)、配当金・株主優待(インカムゲイン) |

このように、FXは株式投資に比べて取引時間が長く、少額から始めやすいという特徴があります。この手軽さも、FXが個人投資家の間で人気を集めている理由の一つです。

このセクションの要点をまとめると、FXとは「証拠金を担保に、レバレッジを利用して外国通貨を売買し、為替レートの変動から利益を狙う取引」です。その本質は、世界経済の動向を読み解く知的なゲームとも言えるでしょう。次のセクションでは、実際にFXでどれくらいの人が儲けているのか、具体的なデータを見ていきます。

FXは本当に儲かる?統計データで見る実態

「FXは儲かる可能性があることは分かったけれど、実際に利益を出している人はどれくらいいるの?」という疑問は、誰もが抱くところでしょう。幸いなことに、この疑問に答える客観的なデータが存在します。

利益を出している投資家は6割以上

日本のFX業界を監督する自主規制機関である「一般社団法人金融先物取引業協会」は、定期的にFX投資家の実態について調査を行っています。その中の「外国為替証拠金取引の取引顧客における金融リテラシーに関する実態調査報告書」は、FXで利益を出している人の割合を知る上で非常に参考になる資料です。

最新の調査結果の一つを見てみると、過去1年間のFX取引における年間損益について、驚くべき事実が明らかになっています。

調査によると、FX取引を行っている投資家のうち、利益(プラス)を出している人の割合は60%を超えています。 具体的には、「利益(プラス)が出ている」と回答した人が60.4%、「損失(マイナス)が出ている」と回答した人が39.6%という結果でした。

(参照:一般社団法人金融先物取引業協会「外国為替証拠金取引の取引顧客における金融リテラシーに関する実態調査結果について」)

このデータは、「FXは9割が負ける」「素人が手を出すと必ず損をする」といった、世間でよく聞かれるネガティブなイメージとは大きく異なる結果を示しています。過半数の人が利益を出しているという事実は、FXが決して一部の天才だけが勝てる世界ではなく、正しいアプローチを取れば誰にでも利益を出せる可能性があることを示唆しています。

しかし、このデータを楽観的に捉えすぎるのは禁物です。同時に、約4割の投資家が損失を出しているという事実も重く受け止めなければなりません。利益を出している人が6割いるということは、裏を返せば、10人中4人は損をしている計算になります。この差はどこから生まれるのでしょうか。

同調査では、利益状況と取引における行動特性の関連性も分析されています。その結果、利益を出している投資家にはいくつかの共通した傾向が見られました。例えば、

- 取引前に損切り(ストップロス)注文を設定している人の割合が高い。

- テクニカル分析やファンダメンタルズ分析といった相場分析手法を活用している。

- 取引に関する情報を複数の情報源から入手し、学習を継続している。

これらの点から、FXで利益を出すためには、運や勘に頼るのではなく、明確なルールに基づいたリスク管理と、継続的な学習が極めて重要であることが分かります。利益を出している6割の投資家と、損失を出している4割の投資家を分ける境界線は、まさにこの点にあると言えるでしょう。

また、「儲かる」という言葉の定義も人それぞれです。月に数万円のお小遣い程度の利益を目指すのか、それとも専業トレーダーとして生計を立てるレベルの利益を目指すのかによって、求められる知識、スキル、そして投じる資金も大きく異なります。

重要なのは、統計データはあくまで過去の平均値であるということです。このデータを「自分も6割側に入れるだろう」と安易に考えるのではなく、「どうすれば利益を出している6割側に入れるのか」を考え、そのための具体的な行動計画を立てることが、FXで成功するための第一歩となります。次のセクションからは、FXで利益を生み出す具体的な2つの仕組みについて、さらに詳しく掘り下げていきます。

FXで儲かる2つの仕組み

FXで利益を得る方法は、大きく分けて2つあります。一つは為替レートの変動を利用する「為替差益」、もう一つは通貨間の金利差を利用する「スワップポイント」です。この2つの仕組みを理解することは、FXの取引戦略を立てる上で基本となります。

① 為替差益で利益を得る

為替差益は、FXで利益を狙う上で最も基本的かつ主要な方法です。これは「キャピタルゲイン」とも呼ばれ、通貨を「安く買って高く売る」、または「高く売って安く買い戻す」ことで得られる差額の利益を指します。

安く買って高く売る(買いポジション)

これは最も直感的で分かりやすい利益の出し方です。今後、円の価値が下がり、米ドルの価値が上がると予測した場合(円安ドル高)、あなたは「米ドルを買い、円を売る」という取引を行います。これを「買いポジションを持つ」あるいは「ロングする」と言います。

【具体例】

- 為替レートが「1ドル = 150円」のときに、1万ドル分の買いポジションを持つ。

この時点での取引額は、150円 × 1万ドル = 150万円です。 - その後、予測通りに円安が進み、為替レートが「1ドル = 151円」になる。

このタイミングで保有している1万ドルのポジションを決済(売却)します。 - 決済時の取引額は、151円 × 1万ドル = 151万円。

- 差額の1万円(151万円 – 150万円)が、あなたの為替差益となります。

このように、将来的に価値が上がると予測した通貨を買い、予測通りに価格が上昇した時点で売ることで利益が生まれます。

高く売って安く買い戻す(売りポジション)

FXの大きな特徴の一つが、この「売り」から取引を始められる点です。今後、円の価値が上がり、米ドルの価値が下がると予測した場合(円高ドル安)、あなたは「米ドルを売り、円を買う」という取引を行います。これを「売りポジションを持つ」あるいは「ショートする」と言います。

「持っていないものをどうやって売るの?」と疑問に思うかもしれませんが、FXではFX会社から一時的に通貨を借りてきて売る、というイメージです(実際には差金決済なので現物の受け渡しはありません)。

【具体例】

- 為替レートが「1ドル = 150円」のときに、1万ドル分の売りポジションを持つ。

この時点で、1万ドルを150万円で売ったことになります。 - その後、予測通りに円高が進み、為替レートが「1ドル = 149円」になる。

このタイミングでポジションを決済するために、市場から1万ドルを買い戻します。 - 買い戻しに必要な金額は、149円 × 1万ドル = 149万円。

- 最初に150万円で売り、149万円で買い戻したので、差額の1万円(150万円 – 149万円)があなたの為替差益となります。

このように、FXでは相場が上昇する局面(円安)だけでなく、下落する局面(円高)でも利益を狙うことができます。 この柔軟性が、FXが多くの投資家にとって魅力的な理由の一つです。

為替差益を狙う取引は、数秒から数分で完了させる「スキャルピング」から、数日、数週間かけて大きな値動きを狙う「スイングトレード」まで、様々な時間軸で行われます。どのスタイルを選ぶかは、個人のライフスタイルや性格によって異なりますが、その根底にあるのはこの為替差益の仕組みです。

② スワップポイントで利益を得る

もう一つの利益の源泉が「スワップポイント」です。これは「インカムゲイン」とも呼ばれ、取引する2国間の金利差によって、ほぼ毎日得られる利益のことです。

世界各国の通貨には、それぞれ政策金利が設定されています。例えば、日本のように長らく低金利政策を続けている国もあれば、新興国のように高い金利を設定している国もあります。FXでは、この金利差を利益として受け取ったり、逆に支払ったりする仕組みがあります。

具体的には、低金利の通貨を売って、高金利の通貨を買うと、その金利の差額分をスワップポイントとして受け取ることができます。

【具体例】

- 日本の政策金利が 0.1%

- メキシコの政策金利が 11.0%

この状況で、低金利通貨である「円」を売り、高金利通貨である「メキシコペソ」を買うポジションを保有したとします。このポジションをニューヨーク市場のクローズ時間(日本時間の早朝)を越えて持ち続ける(ロールオーバーする)と、金利差(11.0% – 0.1% = 10.9%)に基づいたスワップポイントが、保有しているポジションの量に応じて付与されます。

このスワップポイントは、為替差益のように一回で大きな利益になるものではありませんが、ポジションを保有し続けている限り、ほぼ毎日コツコツと積み上がっていくのが特徴です。そのため、スワップポイントを狙った取引は、数ヶ月から数年にわたってポジションを保有する「ポジショントレード」などの長期的な投資スタイルと相性が良いとされています。

【スワップポイントの注意点】

スワップポイント狙いの投資には、いくつか注意すべき点があります。

- マイナススワップの存在: 逆に、高金利の通貨を売って、低金利の通貨を買うポジションを持つと、金利差を支払うことになります。これを「マイナススワップ」と呼びます。

- 金利変動リスク: 各国の政策金利は、経済状況に応じて変動します。これまでプラスだったスワップポイントが、金利の逆転によってマイナスに転じる可能性もあります。

- 為替変動リスク: スワップポイントが毎日プラスで積み上がっていても、それ以上に為替レートが不利な方向(例えば、メキシコペソ/円の買いポジションを持っている場合に円高が進む)に動いてしまうと、トータルでは損失になってしまいます。スワップの利益よりも為替差損の方が大きくなるリスクは常に意識しなければなりません。

以上のように、FXでは短期的な値動きを狙う「為替差益」と、長期的にコツコツ利益を積み上げる「スワップポイント」という、性質の異なる2つの方法で利益を追求できます。多くのトレーダーは主に為替差益を狙いますが、自分の投資スタイルや相場観に応じて、この2つの収益源を使い分ける、あるいは組み合わせることがFX戦略の鍵となります。

FXの4つのメリット

FXが世界中の多くの投資家を惹きつけているのには、他の金融商品にはない独自のメリットがあるからです。ここでは、FX取引の主な4つのメリットについて詳しく解説します。これらの利点を理解することで、FXがなぜこれほどまでに人気なのかが分かるでしょう。

① 少額の資金から始められる

FXの最大の魅力の一つは、比較的少額の資金から取引を始められることです。これは、前述した「レバレッジ」という仕組みがあるためです。

例えば、株式投資で有名企業の株を買おうとすると、数十万円から数百万円の資金が必要になるケースも珍しくありません。しかし、FXの場合、多くのFX会社では1,000通貨単位からの取引が可能です。

仮に「1ドル = 150円」のときに、米ドル/円を1,000通貨取引するとします。レバレッジをかけない場合、150円 × 1,000通貨 = 15万円の資金が必要です。しかし、国内FX会社で最大レバレッジ25倍を適用すると、必要な証拠金は15万円 ÷ 25 = 6,000円となります。

もちろん、ギリギリの証拠金で取引するのはリスクが高いため、実際にはもっと余裕を持った資金を入金する必要がありますが、それでも数万円程度の資金があれば、十分にFX取引をスタートできるのです。この手軽さは、特に投資初心者の人や、まずは少しだけ試してみたいという人にとって、非常に大きなメリットと言えるでしょう。

この「少額から始められる」という点は、リスク管理の観点からも重要です。いきなり大きな資金を投じるのではなく、まずは失っても生活に影響のない範囲の少額資金で始め、取引の感覚や相場の雰囲気を掴むことができます。経験を積みながら徐々に取引額を増やしていくという、堅実なステップを踏めるのもFXの利点です。

② 平日なら24時間取引できる

FXは「眠らない市場」とも言われます。東京、ロンドン、ニューヨークといった世界の主要な金融市場がリレー形式で開いているため、土日や一部の祝日を除いて、原則として月曜日の早朝から土曜日の早朝まで24時間いつでも取引が可能です。

これは、日中に仕事をしているサラリーマンや、家事・育児で忙しい主婦の方々にとって、非常に大きなメリットとなります。日本の株式市場のように「午前9時から午後3時まで」といった時間の制約がないため、自分のライフスタイルに合わせて、空いた時間に取引を行うことができます。

例えば、仕事から帰宅した後の夜の時間帯や、早朝の出勤前の時間など、自分の都合の良いタイミングで市場に参加できるのです。

特に、日本時間の夜21時頃から深夜2時頃は、世界で最も取引が活発なロンドン市場とニューヨーク市場が重なる「ゴールデンタイム」と呼ばれています。この時間帯は市場参加者が多く、値動きが活発になる傾向があるため、短期的な利益を狙うトレーダーにとっては大きなチャンスとなります。仕事終わりの時間帯が、まさに世界で最もホットな取引時間帯と重なっているのです。

このように、時間的な制約が少なく、自分の生活リズムに合わせて柔軟に取引できる点は、FXが多くの人にとって取り組みやすい投資である理由の一つです。

③ 取引手数料が比較的安い

投資を行う際には、利益だけでなくコストにも目を向ける必要があります。その点、FXは取引コストを比較的安く抑えられるというメリットがあります。

現在、日本のほとんどのFX会社では、取引手数料を無料としています。株式取引では売買のたびに手数料がかかるのが一般的ですが、FXではこの手数料がかからないため、取引回数が多くなってもコストを気にする必要があまりありません。

では、FXのコストはゼロなのかというと、そうではありません。FXには「スプレッド」という実質的な取引コストが存在します。スプレッドとは、通貨を売るときの価格(Bid)と買うときの価格(Ask)の差のことです。

例えば、米ドル/円のレートが「Bid: 149.997円 / Ask: 150.000円」と表示されている場合、その差額である「0.3銭(0.003円)」がスプレッドです。あなたが米ドルを買うときは150.000円で買い、買った瞬間にすぐ売ろうとすると149.997円で売ることになるため、この0.3銭分がFX会社の利益となり、トレーダーにとってはコストとなります。

このスプレッドはFX会社間の競争によって非常に狭くなっており、特に米ドル/円のような主要な通貨ペアでは、ごくわずかなコストで取引が可能です。取引手数料が無料であることと、スプレッドが狭いことにより、FXは他の金融商品と比較してもコストパフォーマンスに優れた投資と言えます。コストが低いということは、それだけ利益を出しやすい環境にあるということを意味します。

④ 円高・円安どちらの局面でも利益を狙える

為替相場は常に一方向に動き続けるわけではなく、上昇(円安)と下落(円高)を繰り返します。株式の現物取引の場合、基本的には株価が上がる局面でしか利益を出すことができません。

しかし、FXでは「儲かる2つの仕組み」のセクションで解説した通り、「買い」からだけでなく「売り」からも取引を始めることができます。

- 円安局面(価格上昇): ドルなどの外貨を「買い」、価格が上がったところで売ることで利益を狙えます。

- 円高局面(価格下落): ドルなどの外貨を「売り」、価格が下がったところで買い戻すことで利益を狙えます。

この特性により、相場がどちらの方向に動いても収益機会が存在することになります。市場が上昇トレンドにあっても、下降トレンドにあっても、あるいは一定の範囲で上下動を繰り返すレンジ相場であっても、その状況に応じた戦略を立てて利益を追求できるのです。

この柔軟性は、常に変化し続ける金融市場において非常に大きな強みとなります。経済ニュースを見て「円高が進んでいる」と聞けば、それは損失の危機ではなく、新たな利益のチャンスと捉えることができるのです。この両方向への対応力こそが、FXの戦略的な面白さと奥深さを生み出しています。

知っておくべきFXの5つのリスク

FXには多くのメリットがある一方で、当然ながらリスクも存在します。利益を追求するためには、まずどのような危険性があるのかを正確に理解し、それに対する備えをしておくことが不可欠です。ここでは、FX取引に潜む主な5つのリスクについて、初心者にも分かりやすく解説します。

① 為替変動リスク

これはFXにおける最も基本的かつ本質的なリスクです。為替レートが自分の予測とは反対の方向に動いた場合に、損失が発生する可能性を指します。FXで利益が出る仕組み(為替差益)の裏返しであり、利益の源泉はそのまま損失の原因にもなり得ます。

例えば、「1ドル = 150円」のときに、これから円安ドル高が進むと予測して1万ドルの「買い」ポジションを持ったとします。しかし、予測に反して円高が進み、「1ドル = 148円」になってしまった場合、ポジションを決済すると2万円の損失((148円 – 150円) × 1万ドル)が発生します。

為替レートは、各国の経済指標の発表、中央銀行総裁の発言、地政学的な紛争、大規模な自然災害など、様々な要因によって常に変動しています。時には、市場参加者の誰もが予測しなかったような突発的なニュースによって、一瞬で価格が数円単位で急変動(フラッシュ・クラッシュ)することもあります。

この為替変動リスクを完全に避けることはできません。重要なのは、「損切り(ストップロス)」注文をあらかじめ設定しておくなど、損失が無限に拡大しないように管理することです。自分の予測が外れた場合に、どこで損失を確定させるかを事前に決めておくことが、FXで生き残るための鉄則です。

② レバレッジのリスク

少額資金で大きな取引ができる「レバレッジ」はFXの大きな魅力ですが、同時に最も注意すべきリスクでもあります。レバレッジは利益を増幅させる効果がある一方で、損失も同様に増幅させてしまうからです。

例えば、10万円の証拠金でレバレッジをかけずに10万円分の取引をした場合、為替レートが1%不利な方向に動いたときの損失は1,000円です。しかし、同じ10万円の証拠金でレバレッジを25倍かけて250万円分の取引をした場合、為替レートが1%動いただけで損失は2万5,000円にもなり、証拠金の4分の1を一瞬で失うことになります。

特にFX初心者が陥りがちなのが、一攫千金を夢見ていきなり高いレバレッジで取引をしてしまうことです。ハイレバレッジ取引は、わずかな価格変動でも大きな損失につながり、最悪の場合、預けた証拠金のすべてを失う可能性があります。

レバレッジは、あくまで資金効率を高めるためのツールであり、リスクを高めるためのものではありません。 取引に慣れるまでは、レバレッジを1倍〜3倍程度に抑え、自分が許容できる損失額を常に意識しながら取引することが極めて重要です。

③ 金利変動リスク

これは、主に「スワップポイント」に関連するリスクです。スワップポイントは2国間の金利差から生まれるため、各国の金融政策によって金利が変動すると、受け取れるスワップポイントが減少したり、逆に支払い(マイナススワップ)が発生したりする可能性があります。

例えば、高金利通貨として人気のメキシコペソ/円の買いポジションを長期で保有していたとします。もしメキシコが政策金利を引き下げたり、日本が政策金利を引き上げたりすれば、両国の金利差は縮小し、得られるスワップポイントは減少します。金利が逆転すれば、マイナススワップに転じることもあり得ます。

スワップポイント狙いの長期投資を行う場合は、単に現在の金利差だけでなく、将来的な各国の金融政策の方向性(利上げしそうか、利下げしそうか)も見据えておく必要があります。 このリスクを管理するためには、定期的に世界各国の経済ニュースや中央銀行の動向をチェックすることが大切です。

④ 強制ロスカットのリスク

強制ロスカットとは、相場が不利な方向に進み、口座の損失が一定レベルに達したときに、FX会社がトレーダーの意思とは関係なく、保有しているポジションを強制的に決済する仕組みのことです。

これは、トレーダーの損失が預けた証拠金以上に膨らむのを防ぐためのセーフティネット、つまり投資家保護の仕組みです。多くのFX会社では、証拠金維持率(有効証拠金 ÷ 必要証拠金 × 100)が50%〜100%程度を下回ると、強制ロスカットが執行されます。

一見すると安全な仕組みに思えますが、これにもリスクはあります。まず、自分の意図しない不本意なタイミングで損失が確定してしまう点です。「もう少し待てば相場が戻るかもしれない」と思っていても、ロスカットの基準に達すれば問答無用で決済されてしまいます。

さらに、週末や週明けの窓開け(金曜の終値と月曜の始値が大きく乖離すること)や、相場の急変時には、レートの提示が追いつかず、設定していた損切り注文が約定しないままロスカットレベルを飛び越えてしまうことがあります。その結果、預けた証拠金以上の損失が発生し、「追証(おいしょう)」と呼ばれる追加の証拠金を請求される可能性もゼロではありません。

強制ロスカットは最後の砦ですが、それに頼るような取引は非常に危険です。強制ロスカットが執行される前に、自分自身で損切りを行うのが鉄則です。

⑤ 流動性リスク

流動性とは、市場における取引のしやすさ、つまり「買いたいときに買え、売りたいときに売れる」度合いのことです。流動性リスクとは、市場の参加者が極端に少なくなり、取引が成立しにくくなることによって生じるリスクを指します。

流動性が低下する主なタイミングは、以下の通りです。

- 早朝の時間帯(特に月曜日の早朝)

- 年末年始やクリスマスなどの大型連休

- 重要な経済指標の発表直後や、金融危機などの突発的なイベント発生時

このような状況では、希望する価格で注文が約定しなかったり、スプレッド(売値と買値の差)が通常よりも大幅に広がったりすることがあります。スプレッドが広がると、それだけ取引コストが高くなり、不利な価格で取引せざるを得なくなります。

流動性が低い時間帯の取引は、予期せぬ損失を招く可能性があるため、特に初心者のうちは避けるのが賢明です。取引が活発な時間帯(ロンドン市場やニューヨーク市場が開いている時間)を選ぶことで、このリスクはある程度回避できます。

これらの5つのリスクを正しく理解し、それぞれに対する備えをすることで、FXで大きな失敗をする可能性を格段に減らすことができます。

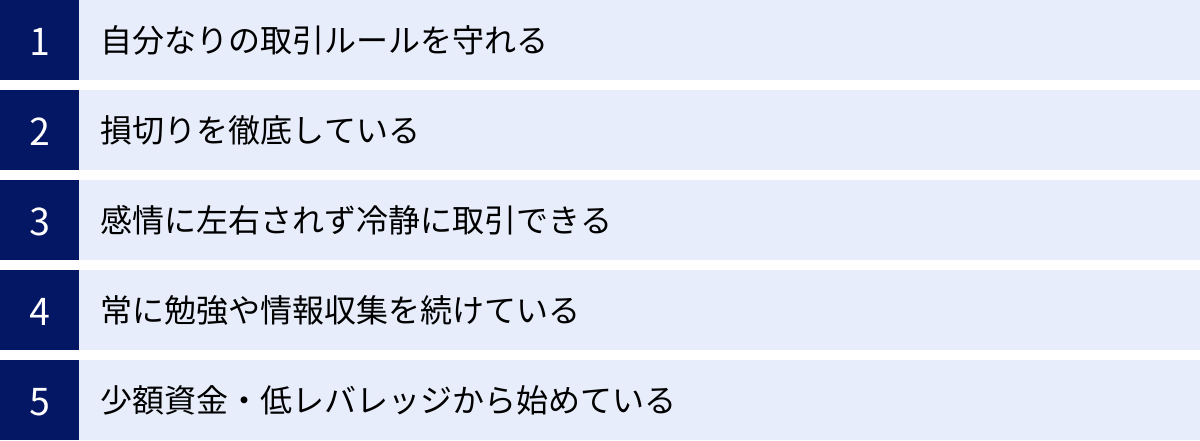

FXで儲かる人の5つの共通点

統計データが示すように、FXで利益を上げている投資家は確かに存在します。彼らは単に運が良いだけなのでしょうか。決してそうではありません。成功しているトレーダーには、いくつかの共通した思考や行動パターンが見られます。ここでは、FXで儲かる人の5つの共通点を探り、そのエッセンスを学びましょう。

① 自分なりの取引ルールを守れる

FXで継続的に利益を上げている人は、例外なく自分自身の「取引ルール」を持ち、それを鉄の意志で守っています。 このルールは、いわば航海の指針となる海図のようなものです。

取引ルールには、以下のような項目が含まれます。

- エントリーの条件: どのような状況になったらポジションを持つか(例:移動平均線がゴールデンクロスしたら買う)。

- 利益確定(利食い)の条件: どれくらいの利益が出たら決済するか(例:20pipsの利益が出たら、またはRSIが70%を超えたら)。

- 損切り(ロスカット)の条件: どれくらいの損失が出たら決済するか(例:損失が証拠金の2%に達したら、またはエントリーの根拠が崩れたら)。

- 資金管理のルール: 1回の取引で許容するリスクはどれくらいか、レバレッジは何倍までにするか。

儲かる人は、その場の雰囲気や「なんとなく上がりそう」といった曖昧な感情で取引することはありません。事前に定めたルールに合致する場面でのみエントリーし、利益確定や損切りの条件に達したら、感情を挟まず機械的に決済を実行します。 この一貫性が、長期的なパフォーマンスの安定につながるのです。

② 損切りを徹底している

FXで成功する上で最も重要と言っても過言ではないのが、「損切り」です。儲かる人は、損切りを「負け」や「失敗」とは捉えていません。彼らにとって損切りは、より大きな損失から身を守り、次のチャンスのために資金を温存するための必要経費という位置づけです。

多くの初心者が陥るのが、含み損を抱えたポジションを「いつか戻るはずだ」と希望的観測で持ち続けてしまう「塩漬け」です。しかし、相場は非情であり、そのまま損失が拡大し続け、最終的に強制ロスカットで大きなダメージを負うケースが後を絶ちません。

一方で、儲かる人は「損小利大(そんしょうりだい)」の原則を徹底しています。つまり、損失は小さく限定し、利益はできるだけ大きく伸ばすことを目指します。小さな損失を数回繰り返したとしても、一度の大きな利益でそれらをすべてカバーし、トータルでプラスにすることを目指すのです。これを実現するためには、ためらわずに損切りを実行する決断力が不可欠です。

③ 感情に左右されず冷静に取引できる

FXは、人間の欲望(もっと儲けたい)と恐怖(損をしたくない)という本能的な感情を強く刺激します。儲かる人は、この感情をコントロールし、常に冷静で客観的な判断を下す能力に長けています。

例えば、以下のような感情的なトレードは、長期的には資金を減らす原因となります。

- リベンジトレード: 損失を取り返そうと焦り、ルールを無視して無謀な取引を繰り返す。

- プロスペクト理論に陥る: 利益が出ているとすぐに確定したくなる(チキン利食い)が、損失が出ているとなかなか確定できない(損切りできない)。

- ポジポジ病: ポジションを持っていないと不安になり、根拠のない場面で次々とエントリーしてしまう。

成功するトレーダーは、一回の取引の勝ち負けに一喜一憂しません。彼らは、すべての取引を「確率的なゲーム」の一環と捉えています。期待値がプラスのルールに従っていれば、短期的には負けが続くことがあっても、長期的にはトータルで利益が残ることを知っています。この冷静な視点が、感情的なブレを防ぎ、一貫したパフォーマンスを維持する秘訣です。

④ 常に勉強や情報収集を続けている

為替市場は、世界経済や政治情勢の変化を常に反映し、生き物のように変動し続けています。昨日まで有効だった手法が、明日には通用しなくなることも珍しくありません。

FXで儲け続けている人は、このことをよく理解しており、常に学び続ける姿勢を持っています。

- テクニカル分析: 新しいインジケーターやチャートパターンを研究し、自分の手法を改善し続ける。

- ファンダメンタルズ分析: 主要国の経済指標や金融政策の動向を常にチェックし、市場の大きな流れを掴もうとする。

- 過去検証(バックテスト): 新しい取引ルールを思いついたら、過去のチャートデータでその有効性を検証する。

- 取引記録の見直し: 自分のトレードを記録・分析し、勝ちパターンや負けパターンを客観的に把握して次に活かす。

彼らは、FXを単なるお金儲けの手段ではなく、知的な探求の対象と捉えていることが多いです。相場に対する謙虚な姿勢と、飽くなき探求心が、彼らを継続的な成功へと導いているのです。

⑤ 少額資金・低レバレッジから始めている

意外に思われるかもしれませんが、現在成功しているトレーダーの多くは、最初から大きなリスクを取って成功したわけではありません。 ほとんどの人が、まずは失っても生活に影響のない少額の余剰資金からスタートしています。

彼らは、いきなり大きな利益を狙うのではなく、まずは低レバレッジ(1倍〜5倍程度)で取引を行い、相場の世界で生き残ることを最優先します。この期間に、実際の値動きを肌で感じ、取引ツールの操作に慣れ、自分なりのルールを構築・検証していくのです。

この「練習期間」とも言えるフェーズで、小さな成功と失敗を繰り返しながら実践的なスキルを身につけていきます。 そして、自分の手法に自信が持てるようになってから、徐々に取引量を増やしていくのです。この堅実なアプローチが、一発屋で終わらず、長期的に市場で活躍するための土台となっています。

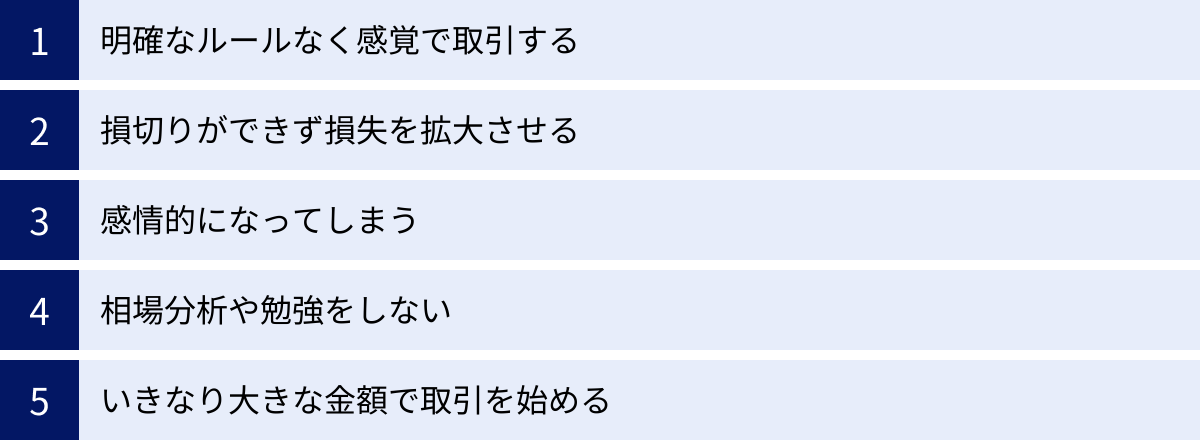

FXで儲からない人の5つの特徴

一方で、残念ながらFXで損失を出し、市場から去っていく人がいるのも事実です。彼らの行動には、FXで儲かる人とは正反対の、いくつかの典型的な特徴が見られます。ここでは、反面教師として学ぶべき「儲からない人の5つの特徴」を解説します。これらの罠に陥らないように、常に自らを戒めることが重要です。

① 明確なルールなく感覚で取引する

FXで儲からない人に最も共通する特徴は、「なんとなく」「そろそろ」といった曖昧な感覚や勘に頼って取引をしてしまうことです。彼らには、エントリーや決済の明確な基準がありません。

- 「チャートがずっと上がっているから、そろそろ下がるだろう」と根拠なく逆張りする。

- 経済ニュースを見て「これは買いだ!」と衝動的に飛び乗る。

- SNSや掲示板で話題になっている通貨ペアに、よく分からないまま便乗する。

このような取引は、たまたま一度や二度は成功するかもしれません(ビギナーズラック)。しかし、その成功には再現性がありません。なぜ勝てたのか、なぜ負けたのかを分析できないため、スキルとして蓄積されず、長期的には市場のランダムな動きに翻弄され、資金を失っていくことになります。FXはギャンブルではなく、優位性のある戦略に基づいて行うべきものです。

② 損切りができず損失を拡大させる

「損切りができない」ことは、FXで退場する最大の原因と言っても過言ではありません。儲からない人は、含み損が発生すると、それを受け入れることができずに「お祈りモード」に入ってしまいます。

- 「もう少し待てば、価格が戻ってくるはずだ」と希望的観測にすがる。

- 損失を確定させることが、自分の間違いを認めるようでプライドが許さない。

- 含み損のポジションを塩漬けにし、新たな取引のチャンスと資金を失う。

その結果、小さな損失で済んだはずの傷が、致命傷にまで広がってしまいます。コツコツと積み上げた利益を、たった一回の損切りできないトレードで全て吹き飛ばしてしまう「コツコツドカン」は、典型的な負けパターンです。損切りは防御であり、次の攻撃への準備です。 この認識がない限り、FXで生き残ることは困難です。

③ 感情的になってしまう

儲からない人は、自分の感情をコントロールできず、しばしば無謀な行動に出てしまいます。

代表的なのが「リベンジトレード」です。損失を出した直後、「すぐに取り返してやる!」という怒りや焦りの感情に駆られ、普段よりも大きなロット数で、あるいは根拠のないポイントでエントリーしてしまいます。このような冷静さを欠いた取引は、さらなる損失を生む悪循環に陥るのが常です。

また、「機会損失を恐れる(FOMO – Fear of Missing Out)」あまり、常にポジションを持っていないと気が済まない「ポジポジ病」も危険です。有利な売買タイミングは、そう頻繁に訪れるものではありません。待つことも重要な戦略の一つですが、儲からない人はその我慢ができず、不利な状況で無駄なトレードを繰り返してしまいます。

相場はあなたの感情などお構いなしに動きます。 自分の感情を客観視し、冷静さを取り戻すまで取引を休む勇気も必要です。

④ 相場分析や勉強をしない

FXを、丁半博打のような単純なギャンブルだと勘違いしている人は、残念ながら儲けることはできません。彼らは、テクニカル分析やファンダメンタルズ分析といった、相場の未来を予測するための努力を怠ります。

- チャートにラインを引いたり、インジケーターを使ったりすることなく、値動きだけを見て取引する。

- 重要な経済指標の発表スケジュールを把握せず、突然の価格急騰・急落に巻き込まれる。

- 自分の取引を振り返らず、同じ失敗を何度も繰り返す。

為替市場は、世界中のプロのトレーダーたちが、知識と情報を武器に凌ぎを削る場所です。何の武器も持たずに丸腰で戦場に赴くようなものであり、長期的に勝ち続けることは不可能です。継続的な学習によって自分なりの分析手法を確立することが、成功への最低条件です。

⑤ いきなり大きな金額で取引を始める

「FXで一攫千金」という夢に目がくらみ、最初から大きな資金を投じたり、高いレバレッジをかけたりするのも、典型的な失敗パターンです。

十分な知識や経験がないまま大きなリスクを取ることは、無免許でF1カーを運転するようなものです。ビギナーズラックで一時的に利益が出たとしても、いずれは必ず大きな失敗に見舞われます。そして、一度の失敗で資金の大部分を失ってしまうと、精神的なダメージも大きく、市場から完全に退場せざるを得なくなります。

成功への道は、まず少額・低レバレッジでリアルトレードの経験を積み、リスク管理を徹底しながら、徐々にステップアップしていくという地道なものです。焦りは禁物です。市場は明日も明後日も開いています。じっくりと腰を据えて取り組む姿勢が、最終的な成功につながります。

FXで儲かるための8つの勝ち方とコツ

これまで見てきたように、FXで成功するためには運や勘ではなく、しっかりとした戦略と規律が必要です。ここでは、初心者がFXで利益を上げるために実践すべき、8つの具体的な勝ち方とコツを解説します。これらを一つずつ着実に実行していくことが、成功への近道です。

① まずは余剰資金で取引を始める

これはトレードテクニック以前の、最も重要な心構えです。FXを始める際は、必ず「余剰資金」で行いましょう。余剰資金とは、食費や家賃などの生活費、将来のための貯蓄や教育費などをすべて差し引いた上で、「万が一、すべて失っても生活に影響が出ないお金」のことです。

生活費を切り詰めて作ったお金や、借金をしてまで投資に回すのは絶対にやめるべきです。そのような「失ってはいけないお金」で取引をすると、「絶対に負けられない」というプレッシャーから冷静な判断ができなくなり、損切りが遅れたり、ハイリスクな取引に手を出したりと、感情的なトレードに陥りやすくなります。

余剰資金で取引することで、「このお金は勉強代だ」と割り切れる精神的な余裕が生まれます。この余裕こそが、ルールに基づいた冷静なトレードを可能にし、結果的に良いパフォーマンスにつながるのです。

② 自分に合った取引スタイルを見つける

FXには、ポジションを保有する期間によって、いくつかの取引スタイルがあります。自分のライフスタイルや性格に合わないスタイルを選んでしまうと、無理が生じて長続きしません。それぞれの特徴を理解し、自分に最適なスタイルを見つけることが重要です。

| 取引スタイル | 保有期間 | メリット | デメリット | こんな人におすすめ |

|---|---|---|---|---|

| スキャルピング | 数秒〜数分 | 資金効率が良い、1回の損失が小さい、相場の方向性を読む必要性が低い | 高い集中力が必要、取引コストがかさむ、瞬時の判断力が求められる | 取引に集中できる時間がある専業トレーダー、ゲーム感覚で取り組める人 |

| デイトレード | 数時間〜1日 | 翌日にリスクを持ち越さない、比較的大きな値幅を狙える | ある程度まとまった取引時間を確保する必要がある、チャンスが少ない日もある | 夜など決まった時間に取引できるサラリーマン、精神的にポジションを持ち越したくない人 |

| スイングトレード | 数日〜数週間 | 頻繁にチャートを見る必要がない、1回の取引で大きな利益を狙える | 週末をまたぐリスク(窓開け)がある、マイナススワップの負担 | 日中は仕事で忙しいサラリーマン、日々の細かい値動きに一喜一憂したくない人 |

| ポジショントレード | 数週間〜数年以上 | チャートを見る頻度が最も少ない、スワップポイントでの利益も期待できる | 大きな資金が必要、ファンダメンタルズ分析の知識が不可欠、為替変動リスクが大きい | 長期的な視点でじっくり投資したい人、大きな資金を動かせる人 |

初心者の場合は、まずデイトレードかスイングトレードから始めてみるのがおすすめです。スキャルピングは難易度が高く、ポジショントレードは大きな資金と深い知識が求められるため、ある程度FXに慣れてから挑戦するのが良いでしょう。

③ 損切りルールを決めて必ず守る

「儲かる人の共通点」でも触れましたが、損切りはFXで生き残るための生命線です。重要なのは、感情が入る余地のない、客観的で具体的な損切りルールを事前に決めておくことです。

【損切りルールの設定例】

- 値幅で決める: 「エントリー価格から〇〇pips逆行したら損切り」

- 金額・割合で決める: 「1回の取引の損失を、総資金の2%までと決める」

- テクニカル指標で決める: 「直近の安値(サポートライン)を割ったら損切り」「移動平均線を下回ったら損切り」

- 時間で決める: 「〇〇時間経っても利益の方向に行かなければ損切り」

ルールを決めたら、エントリーと同時に「ストップロス(逆指値)注文」を入れておくことを習慣にしましょう。これにより、もし相場が急変しても、あらかじめ決めた水準で自動的に決済されるため、感情に左右されずに損失を限定できます。

④ 取引の目標を具体的に設定する

漠然と「儲けたい」と考えるだけでは、具体的な行動にはつながりません。測定可能で現実的な目標を設定することで、モチベーションを維持しやすくなり、取引戦略も明確になります。

【目標設定の例】

- 利益目標: 「まずは月1万円の利益を目指す」「半年で資金を10%増やす」

- 勝率目標: 「勝率50%以上をキープする」

- リスクリワード目標: 「平均利益が平均損失の2倍以上(リスクリワードレシオ2:1)になるように取引する」

- 行動目標: 「毎日必ず取引記録をつける」「週に1回は取引の振り返りを行う」

いきなり「月100万円稼ぐ!」といった非現実的な目標を立てるのではなく、達成可能な小さな目標からスタートし、成功体験を積み重ねていくことが大切です。

⑤ 相場が活発に動く時間帯を狙う

FXは24時間取引できますが、時間帯によって値動きの活発さ(ボラティリティ)は大きく異なります。値動きが小さい時間帯は利益を出しにくく、逆に値動きが活発な時間帯は利益を出すチャンスが増えます。

一般的に、世界の三大市場である「東京」「ロンドン」「ニューヨーク」が開いている時間帯に取引が活発になります。

- 東京時間(日本時間 午前9時頃〜午後3時頃): 比較的穏やかな値動きが多い。

- ロンドン時間(日本時間 午後4時頃〜深夜2時頃): 欧州通貨を中心に取引が活発化し、トレンドが発生しやすい。

- ニューヨーク時間(日本時間 午後9時頃〜翌朝6時頃): 世界最大の取引量を誇り、最も値動きが激しくなる。

特に、ロンドン時間とニューヨーク時間が重なる日本時間の午後9時頃から深夜2時頃は、市場参加者が最も多くなり、トレンドが出やすく短期トレーダーにとっては絶好の「ゴールデンタイム」となります。自分の取引スタイルに合わせて、こうした値動きの活発な時間帯を狙うことで、効率的に利益を追求できます。

⑥ 2つの相場分析を学ぶ

感覚に頼った取引から脱却するためには、相場を分析するための武器が必要です。FXの相場分析には、大きく分けて「テクニカル分析」と「ファンダメンタルズ分析」の2つがあります。

テクニカル分析

過去の価格チャートの動きから、将来の値動きを予測する手法です。チャート上には、市場参加者の心理がすべて織り込まれているという考えに基づいています。移動平均線、MACD(マックディー)、RSI、ボリンジャーバンドといった様々な「インジケーター」や、サポートライン・レジスタンスラインなどの「ライン分析」を用いて、売買のタイミングを判断します。短期〜中期の取引では、このテクニカル分析が特に重要になります。

ファンダメンタルズ分析

各国の経済状況や金融政策、政治情勢など、経済の基礎的条件から為替の長期的な方向性を予測する手法です。例えば、「米国の景気が良く、今後利上げが見込まれるから、長期的にはドル高になるだろう」と予測するのがファンダメンタルズ分析です。スイングトレードやポジショントレードなどの長期取引では不可欠な分析手法です。

どちらか一方だけを学ぶのではなく、両方をバランス良く学び、組み合わせて使うことで、より精度の高い相場予測が可能になります。

⑦ 経済指標の発表を意識する

ファンダメンタルズ分析の中でも特に重要なのが、各国政府や中央銀行が発表する「経済指標」です。これらの指標の結果は、時に為替相場を大きく動かす要因となります。

【特に重要な経済指標の例】

- 米国雇用統計: 最も注目される指標の一つ。毎月第1金曜日に発表。

- 各国の政策金利発表: 金利の動向は通貨の価値に直結する。

- 消費者物価指数(CPI): インフレの動向を示す重要な指標。

- 国内総生産(GDP): 国の経済成長率を示す。

これらの指標の発表スケジュールは、FX会社のウェブサイトなどで「経済指標カレンダー」として公開されています。発表前後は価格が乱高下しやすいため、初心者は取引を避けるのが無難ですが、どのような指標が相場にどう影響を与えるのかを学ぶことは、相場観を養う上で非常に重要です。

⑧ 取引記録をつけて改善を繰り返す

「記録なくして改善なし」です。FXで上達するためには、自分の取引を客観的に振り返り、改善点を見つける作業が欠かせません。そのために有効なのが「トレードノート(取引記録)」をつけることです。

【記録する項目例】

- 取引日時、通貨ペア

- エントリーした価格、決済した価格

- 損益(pips、金額)

- エントリーした根拠(なぜそこで買おう/売ろうと思ったのか)

- 決済した理由(利食い/損切り)

- 取引後の反省点、気づき

記録を続けることで、自分の「勝ちパターン」と「負けパターン」が明確に見えてきます。 「こういう場面では勝ちやすい」「感情的になると決まって負ける」といった傾向を把握し、次の取引に活かす。この地道なPDCAサイクル(Plan-Do-Check-Action)を繰り返すことが、あなたを「儲かるトレーダー」へと成長させてくれるでしょう。

FXを始める前の2つの準備

FXで成功するための心構えとコツを学んだら、いよいよ実践です。しかし、いきなり自己資金で本番取引に飛び込む前に、必ずやっておくべき2つの準備があります。このステップを踏むことで、無用な失敗を避け、スムーズなスタートを切ることができます。

① 無理のないレバレッジで運用する

FXの大きな特徴であるレバレッジですが、初心者がいきなり高いレバレッジをかけるのは非常に危険です。日本のFX会社では最大25倍のレバレッジが可能ですが、これはあくまで「最大値」であり、常に25倍で取引することを推奨するものではありません。

初心者のうちは、実効レバレッジを1倍〜3倍、最大でも5倍程度に抑えて運用することを強くお勧めします。

実効レバレッジとは、実際に運用しているレバレッジのことで、以下の計算式で求められます。

実効レバレッジ = (取引しているポジションの総額) ÷ (口座にある有効証拠金)

例えば、口座に10万円の証拠金を入れ、1ドル=150円のときに1万ドル(150万円分)の取引をした場合、実効レバレッジは150万円 ÷ 10万円 = 15倍となります。これは初心者にとっては非常に高いレバレッジです。

同じ10万円の証拠金で、取引量を1,000通貨(15万円分)に抑えれば、実効レバレッジは15万円 ÷ 10万円 = 1.5倍となり、リスクを大幅に低減できます。

レバレッジを低く抑えることで、為替レートが多少不利な方向に動いても、すぐにロスカットされる危険性が低くなります。 これにより、冷静に相場を分析し、戦略を立てる余裕が生まれます。FXに慣れ、自分の取引手法が確立されるまでは、徹底して低レバレッジでの運用を心がけましょう。「儲けること」よりも「生き残ること」を最優先に考えるのが、賢明なスタートの切り方です。

② デモトレードで操作に慣れる

低レバレッジで始めるとはいえ、いきなり大切なお金を使って取引するのは不安が伴うものです。そこでおすすめなのが「デモトレード」の活用です。

デモトレードとは、仮想の資金を使って、本番とほぼ同じ環境でFX取引を体験できる無料のサービスです。ほとんどのFX会社が提供しており、メールアドレスなどを登録するだけで簡単に始められます。

デモトレードには、以下のような多くのメリットがあります。

- 自己資金を1円も使わずに練習できる: 最大のメリットです。何度失敗しても、実際のお金が減ることはありません。

- 取引ツールの操作に慣れることができる: 実際の取引で使うチャートや注文画面の操作方法を、心ゆくまで試すことができます。「買い注文と売り注文を間違えた」「決済しようとしたら操作が分からなかった」といった、本番で起こりがちな操作ミスを防げます。

- 自分なりの取引ルールを検証できる: 「FXで儲かるための8つの勝ち方とコツ」で学んだような取引ルールや分析手法を、リスクなしで試すことができます。「このインジケーターは自分に合っているか」「この損切りルールは有効か」などを、実際の値動きの中で検証できるのは非常に貴重な経験です。

- 精神的なシミュレーションができる: 仮想資金とはいえ、含み益が増えたり減ったりするのを体験することで、自分の感情がどのように動くのかを客観的に観察できます。

ただし、デモトレードには注意点もあります。それは、実際のお金を使っていないため、どうしても緊張感が薄れがちになることです。デモトレードで上手くいっても、本番で同じようにできるとは限りません。

デモトレードは、あくまで操作方法の習熟や手法の検証の場と割り切り、「これは自分のお金だ」と意識しながら真剣に取り組むことが大切です。最低でも数週間〜1ヶ月程度はデモトレードで練習し、自信を持ってから少額での本番取引に移行するのが、理想的なステップです。

初心者におすすめのFX会社3選

FXを始めるには、まず取引の窓口となるFX会社で口座を開設する必要があります。しかし、国内には数多くのFX会社があり、それぞれに特徴があるため、どこを選べば良いか迷ってしまうかもしれません。ここでは、特に初心者におすすめできる、信頼性と実績のあるFX会社を3社厳選してご紹介します。

選定にあたっては、以下のポイントを重視しました。

- スプレッドの狭さ(取引コストの低さ)

- 取引ツールの使いやすさ、見やすさ

- 情報コンテンツや学習ツールの充実度

- サポート体制の手厚さ

- 最低取引単位(少額から始められるか)

これらの要素を総合的に判断し、初心者でも安心して利用できるFX会社を選んでいます。

| FX会社名 | 特徴 | スプレッド(米ドル/円)※ | 最低取引単位 |

|---|---|---|---|

| GMOクリック証券 | 総合力が高く、取引コストが業界最狭水準。高機能な取引ツールも魅力で、多くのトレーダーに支持されている。 | 原則固定(公式サイトで要確認) | 1,000通貨(南アフリカランド/円、メキシコペソ/円は10,000通貨) |

| DMM FX | シンプルで直感的に操作できる取引ツールが初心者から好評。LINEでの問い合わせなど、手厚いサポート体制も安心。 | 原則固定(公式サイトで要確認) | 10,000通貨 |

| 外為どっとコム | 「外為情報ナビ」をはじめとする圧倒的な情報量と、初心者向けセミナーなどの学習コンテンツが充実。学びながら始めたい人に最適。 | 原則固定(公式サイトで要確認) | 1,000通貨 |

| ※スプレッドは市場の急変時等に拡大することがあります。最新の情報は各社の公式サイトで必ずご確認ください。 |

① GMOクリック証券

GMOクリック証券は、FX取引高世界第1位(※)を長年記録するなど、業界をリードする存在です。その最大の魅力は、業界最狭水準のスプレッドにあり、取引コストを重視するトレーダーから絶大な支持を得ています。

(※Finance Magnates 2022年1月~2023年12月調査報告書)

PC用の「はっちゅう君FX+」や、高機能なスマホアプリなど、取引ツールも非常に使いやすく、初心者から上級者まで満足できる仕様になっています。また、経済ニュースやアナリストレポートなどの情報コンテンツも豊富で、口座を持っているだけで質の高い情報を得られます。

総合力が高く、これといった弱点が見当たらないため、「どこを選べば良いか分からない」という初心者の方が最初に選ぶ口座として、まず間違いない選択肢の一つです。1,000通貨単位での取引にも対応しているため、少額から始めたいというニーズにも応えています。

(参照:GMOクリック証券公式サイト)

② DMM FX

DMM FXは、特に初心者向けの分かりやすさに定評があります。PC版・スマホ版ともに取引ツールが非常にシンプルで、直感的に操作できるデザインになっているため、初めてFXに触れる人でも迷うことなく取引を始められるでしょう。

もう一つの大きな特徴が、手厚いサポート体制です。平日24時間の電話サポートはもちろん、業界で初めてLINEでの問い合わせに対応しており、気軽に質問できる環境が整っています。これは初心者にとって非常に心強いポイントです。

スプレッドも業界最狭水準であり、コスト面でも申し分ありません。ただし、最低取引単位が10,000通貨からとなっているため、数千円単位のさらに少額から始めたい場合は、1,000通貨単位に対応している他の会社を検討すると良いでしょう。シンプルさと安心感を重視する人に特におすすめです。

(参照:DMM.com証券公式サイト)

③ 外為どっとコム

外為どっとコムは、「学びながらFXを始めたい」という初心者に最適なFX会社です。長年の実績を持つ老舗であり、その最大の強みは圧倒的な情報量と充実した学習コンテンツにあります。

自社で運営する情報サイト「外為情報ナビ」では、最新のマーケットニュースから、各分野の専門家によるレポートや動画解説まで、膨大な情報が無料で提供されています。また、初心者向けのオンラインセミナーも頻繁に開催されており、FXの基礎から実践的なテクニックまで体系的に学ぶことができます。

もちろん、スプレッドやツールの使いやすさといった基本的なスペックも高水準です。取引を始めるだけでなく、FXに関する知識をしっかりと深めていきたいという学習意欲の高い人にとって、外為どっとコムは最高のパートナーとなるでしょう。

(参照:外為どっとコム公式サイト)

FXの「儲かる」に関するよくある質問

ここまでFXの仕組みや勝ち方について詳しく解説してきましたが、まだ具体的な疑問や不安が残っている方もいるかもしれません。ここでは、FXの「儲かる」というテーマに関して、特によく寄せられる質問とその回答をまとめました。

FXで1万円を100万円にすることはできますか?

理論上は可能ですが、現実的にはほぼ不可能であり、試みるべきではありません。

1万円の資金を100万円にするには、資金を100倍にする必要があります。これを短期間で達成しようとすれば、国内最大レバレッジの25倍を常にフル活用し、さらに連戦連勝を重ねるという、神業のようなトレードが求められます。

このようなハイレバレッジ取引は、わずか数pipsでも相場が逆行すれば、即座に強制ロスカットとなり、1万円の資金は一瞬で失われます。 成功確率が極めて低く、リスクがリターンを遥かに上回る、ギャンブルそのものと言えるでしょう。

FXは一攫千金の宝くじではありません。資金を100倍にすることを夢見るよりも、まずは1万円を1万1,000円に(10%増やす)ことを目指す方が、はるかに現実的で建設的です。コツコツと資金を増やしていく地道な努力こそが、最終的に大きな資産を築くための唯一の道です。

FXで月100万円以上稼ぐのは現実的ですか?

現実的に可能ですが、そのためには相応の条件が必要です。

FXで月に100万円以上の利益を安定して上げている専業トレーダーは、確かに存在します。しかし、彼らは例外なく、以下の要素を兼ね備えています。

- 高度なスキルと豊富な経験: 長年のトレード経験を通じて確立された、優位性の高い取引手法を持っています。

- 強靭なメンタル: 大きな金額を扱うプレッシャーに耐え、常に冷静な判断を下せる精神力を持っています。

- 潤沢な自己資金: 月100万円の利益を上げるためには、数千万円単位の運用資金が必要になるのが一般的です。例えば、資金3,000万円で月利3.3%強を達成すれば、月収100万円となります。低リスクで運用する場合、さらに多くの資金が必要になります。

初心者が、少ない資金でいきなり月100万円を目指すのは非現実的です。それは、自転車に乗り始めたばかりの人が、いきなりツール・ド・フランスでの優勝を目指すようなものです。

まずは月1万円、次に月5万円、そして月10万円と、段階的に目標を引き上げていくことが重要です。スキルと資金が伴ってくれば、月100万円という目標も、いつかは現実的な視野に入ってくるかもしれません。

なぜ「FXはやめとけ」と言われるのですか?

「FXはやめとけ」という意見を耳にすることが多いのは、主に以下の3つの理由が考えられます。

- レバレッジによるハイリスクな側面の強調: FXはレバレッジによって自己資金の何倍もの取引ができるため、「ハイリスク・ハイリターン」な金融商品であることは事実です。このリスク面だけが誇張され、「FX=危険、怖い」というイメージが先行していることがあります。

- 知識不足で大損した人の体験談: FXの仕組みやリスクを十分に理解しないまま、ギャンブル感覚で取引を始めてしまい、大きな損失を出してしまった人の声が目立ちやすい傾向にあります。彼らは、損失の原因が自分自身の知識不足やリスク管理の甘さにあったとは考えず、「FXは儲からないものだ」と結論づけてしまいがちです。

- 「9割が負ける」という俗説の流布: 科学的根拠は定かではありませんが、「FXは9割の人が負ける世界だ」という言葉が独り歩きしています。先述の金融先物取引業協会のデータが示すように、実際には6割以上の人が利益を出しているにもかかわらず、このネガティブなイメージが根強く残っています。

しかし、これらの理由は、FXの本質的な問題というよりも、FXとの向き合い方の問題であると言えます。正しい知識を身につけ、レバレッジを適切に管理し、規律あるトレードを徹底すれば、FXは危険なギャンブルではなく、資産形成のための有効な手段となり得ます。 「やめとけ」という言葉に惑わされず、まずは自分で正しく学んでみることが大切です。

まとめ

この記事では、「FXは本当に儲かるのか?」という根本的な問いに答えるため、FXの基本的な仕組みから、統計データで見る実態、具体的なメリットとリスク、そして成功するための勝ち方や心構えまで、多角的に解説してきました。

最後に、本記事の重要なポイントを改めて確認しましょう。

- FXは本当に儲かるのか?: はい、儲かります。 統計データによれば、実際に利益を出している投資家は6割以上存在します。ただし、そのためには正しい知識と努力が不可欠です。

- 儲かる仕組み: 主に「為替差益(キャピタルゲイン)」と「スワップポイント(インカムゲイン)」の2つがあります。

- FXの魅力: 「少額資金から始められる」「平日24時間取引できる」「取引コストが安い」「円高・円安どちらでも利益を狙える」といったメリットがあります。

- 注意すべきリスク: 「為替変動リスク」「レバレッジのリスク」「強制ロスカット」など、メリットの裏側にあるリスクを正確に理解することが重要です。

- 儲かる人の共通点: 「自分なりのルールを守る」「損切りを徹底する」「感情をコントロールする」「常に学び続ける」「少額・低レバレッジから始める」といった特徴があります。

- 成功への道筋: まずは余剰資金を用意し、デモトレードで練習を重ねましょう。本番取引では低レバレッジを厳守し、自分に合った取引スタイルを見つけ、取引記録をつけながら改善を繰り返すことが王道です。

FXは、決して誰もが簡単に大儲けできる魔法の杖ではありません。しかし、ギャンブルでもありません。世界経済の動向を学び、チャートを分析し、自らを律しながら戦略的に取り組む、知的な投資活動です。

この記事で得た知識を羅針盤として、まずは小さな一歩から、焦らず慎重にFXの世界に足を踏み入れてみてください。リスク管理を徹底し、地道な努力を続けることで、あなたも利益を出す6割の投資家の仲間入りを果たすことができるはずです。