FX(外国為替証拠金取引)は、少ない資金から大きな利益を狙える可能性がある一方で、多くの人が資金を失ってしまう厳しい世界でもあります。「FXで勝ちたい」と願うすべてのトレーダーにとって、「勝ち方」を知ることは最初の、そして最も重要なステップです。

しかし、インターネット上には「必勝法」や「誰でも簡単に儲かる」といった甘い言葉が溢れており、何が本当に信頼できる情報なのかを見極めるのは容易ではありません。

この記事では、FXで長期的に利益を上げ続けるために必要な「勝ち方」の考え方から、初心者でも今日から真似できる具体的な取引手法、そして勝ち続けるトレーダーになるための心構えや分析方法まで、網羅的に解説します。

この記事を最後まで読めば、FXにおける「勝ち」の本当の意味を理解し、あなた自身のトレードスタイルを確立するための確かな土台を築けるはずです。ギャンブル的な取引から脱却し、堅実に資産を形成していくための第一歩を、ここから踏み出しましょう。

目次

そもそもFXの「勝ち方」とは?基本の考え方

FXの世界に足を踏み入れた多くの人が、まず「勝ち方」を求めます。しかし、その「勝ち」という言葉の定義が曖昧なままでは、正しい道筋を立てることはできません。この章では、FXで成功するための根幹となる「勝ち方」の基本的な考え方について深掘りします。短期的な勝利に一喜一憂するのではなく、長期的に市場で生き残り、資産を増やしていくための本質を理解することが、すべての始まりです。

FXで「勝つ」ことの本当の意味

FXにおける「勝つ」とは、一度や二度のトレードで大きな利益を出すことではありません。また、百戦百勝を目指すことでもありません。FXで「勝つ」ことの本当の意味は、一貫性のあるルールと戦略に基づき、長期的な視点で口座資金を増やし続けることです。

多くの初心者は、1回の取引の勝ち負けに心を揺さぶられます。利益が出れば有頂天になり、損失が出れば絶望的な気分になる。しかし、プロのトレーダーは、個々の取引結果を単なる「事象」として捉え、感情を排して次の取引に臨みます。なぜなら彼らは、FXが確率と統計に基づいたゲームであることを理解しているからです。

考えてみてください。サイコロを1回振って1の目が出る確率は6分の1ですが、実際に1回振って必ず6分の1の結果になるわけではありません。しかし、何千回、何万回と振り続ければ、その出現確率は限りなく6分の1に近づいていきます。FXもこれと似ています。

あなたの取引手法に「優位性(エッジ)」、つまり期待値がプラスであるという統計的な裏付けがあれば、1回1回の取引結果はランダムに見えても、取引回数を重ねることでトータルでは利益が残るはずです。この「期待値」という考え方が非常に重要です。

期待値 = (平均利益 × 勝率) – (平均損失 × 敗率)

この計算式で、期待値がプラスになるような取引ルールを構築し、それを淡々と実行し続けること。それが、FXで「勝つ」ための本質的なアプローチです。したがって、目先の利益や損失に惑わされることなく、自分の定めたルールを守り、トータルでのプラスを目指すという長期的な視点を持つことが、何よりも重要になります。短期的な勝敗はノイズであり、長期的な資産の増加こそが真の勝利なのです。

勝率よりも「損小利大」が重要

FX初心者が陥りがちな罠の一つに、「勝率」への過度なこだわりがあります。「勝率80%の手法」「9割勝てるシグナル」といった言葉は非常に魅力的に聞こえますが、実はFXで勝ち続けるためには、勝率の高さよりも「損小利大」の原則を徹底することの方がはるかに重要です。

損小利大とは、文字通り「損失は小さく、利益は大きく」という考え方です。1回の勝ちトレードで得る利益が、1回の負けトレードで失う損失よりも大きい状態を維持することを指します。このバランスを示す指標が「リスクリワードレシオ(Risk-Reward Ratio)」です。

リスクリワードレシオ = 平均利益 ÷ 平均損失

例えば、1回の勝ちトレードで平均20,000円の利益を出し、1回の負けトレードで平均10,000円の損失を出す場合、リスクリワードレシオは「20,000 ÷ 10,000 = 2」となります。

なぜこれが重要なのでしょうか。具体例で見てみましょう。

| トレーダー | 勝率 | リスクリワードレシオ | 10回取引した場合の損益 |

|---|---|---|---|

| Aさん | 40% | 3.0 | +80,000円 |

| Bさん | 70% | 0.5 | -5,000円 |

(※1回の損失額を10,000円と仮定)

Aさんは勝率が40%しかありません。10回取引すれば4勝6敗です。しかし、リスクリワードレシオが3なので、勝ちトレードでは30,000円の利益、負けトレードでは10,000円の損失です。

- 利益:30,000円 × 4回 = 120,000円

- 損失:10,000円 × 6回 = 60,000円

- 合計損益:+60,000円

一方、Bさんは勝率70%と非常に優秀です。10回取引すれば7勝3敗です。しかし、リスクリワードレシオが0.5なので、勝ちトレードでは5,000円の利益、負けトレードでは10,000円の損失です。

- 利益:5,000円 × 7回 = 35,000円

- 損失:10,000円 × 3回 = 30,000円

- 合計損益:+5,000円

この例ではBさんもプラスですが、もしリスクリワードレシオがさらに低ければ、高い勝率でもマイナスになることがわかります。たとえ勝率が50%を下回っていても、リスクリワードレシオが高ければ、トータルで資産を増やすことが可能なのです。

多くのトレーダーが負ける理由は、この逆、つまり「損大利小」に陥ってしまうからです。利益が出るとすぐに確定したくなる(チキン利食い)、損失が出ると「いつか戻るはずだ」と根拠なくポジションを持ち続けてしまう(塩漬け)。これは、人間が利益よりも損失を重く感じるという「プロスペクト理論」で説明される心理的なバイアスです。この本能的な感情に打ち勝ち、機械的に損小利大を実践することが、勝ち続けるトレーダーへの道となります。

なぜFXで勝ち続けるのは難しいのか

損小利大を実践し、期待値がプラスのトレードを続ければ勝てる。理屈はシンプルですが、なぜ多くの人がFXで勝ち続けることができないのでしょうか。その理由は、主に3つの要因に集約されます。

- 心理的要因(メンタル)

FXの最大の敵は、市場でも他のトレーダーでもなく、自分自身の心です。欲望、恐怖、焦り、希望的観測といった感情が、合理的な判断をいとも簡単に狂わせます。- 欲望:「もっと儲けたい」という気持ちが、利確を遅らせ、結果的に利益を逃したり、損失に転じさせたりします。また、無謀なハイレバレッジ取引に手を出す原因にもなります。

- 恐怖:含み損が膨らむと、正常な判断ができなくなり、損切りできずに強制ロスカットに至ります。逆に、少しの利益が出ると「この利益がなくなるのが怖い」とすぐに利確してしまい、損大利小を招きます。

- ポジポジ病:常にポジションを持っていないと不安になり、根拠の薄いエントリーを繰り返してしまうのも、機会損失への恐怖からくる心理的な病です。

- 市場の不確実性

為替相場は、世界中の経済指標、金融政策、政治情勢、さらには天変地異や紛争といった予測不可能な要因によって常に変動しています。未来の為替レートを100%正確に予測することは誰にもできません。昨日まで有効だった勝ちパターンが、今日からは全く通用しなくなることも日常茶飯事です。この不確実性の中で、常に優位性を保ち続けるためには、絶え間ない学習と、市場の変化に対応する柔軟性が求められます。 - マイナスサムゲームという構造

FXはしばしば「ゼロサムゲーム(誰かの利益は誰かの損失)」と言われますが、厳密には正しくありません。FX取引には、FX会社に支払う「スプレッド」という実質的な手数料が存在します。そのため、市場参加者全体の損益を合計すると、スプレッド分だけマイナスになります。つまり、FXは本質的に「マイナスサムゲーム」なのです。

これは、特別な戦略やスキルを持たずに市場に参加しているだけでは、時間とともに資金が自然と目減りしていくことを意味します。このマイナスの流れに逆らって利益を出し続けるためには、他の市場参加者よりも優れた分析力、規律、資金管理能力が必要不可欠となるのです。

これらの困難を乗り越えるためには、次の章で解説する具体的な取引手法や、勝ち続けるためのマインドセットを身につける必要があります。

初心者でも真似できるFXの勝ち方【鉄板の取引手法5選】

FXで勝ち続けるためには、自分に合った取引手法を確立することが不可欠です。ここでは、数ある手法の中から、特に初心者でも理解しやすく、多くのトレーダーが実践している「鉄板」とも言える5つの取引手法を厳選して解説します。それぞれのメリット・デメリットを理解し、自分の性格やライフスタイルに合った手法を見つけるための参考にしてください。

| 手法名 | 取引期間 | メリット | デメリット | こんな人におすすめ |

|---|---|---|---|---|

| トレンドフォロー | 数時間〜数週間 | 大きな利益を狙える、精神的負担が少ない | トレンド転換に弱い、レンジ相場では機能しない | FXの基本を学びたい初心者、順張りで着実に利益を狙いたい人 |

| レンジ相場での逆張り | 数分〜数時間 | エントリーポイントが明確、短期で利益を重ねやすい | ブレイクアウトで大損のリスクがある、「だまし」に遭いやすい | 値動きが落ち着いた相場が得意な人、チャートパターン分析が好きな人 |

| ブレイクアウト | 数分〜数日 | トレンドの初動を捉えられ、大きな利益が期待できる | 「だまし」が多く、高値掴み・安値売りになりやすい | ボラティリティの高い相場が好きな人、瞬時の判断が得意な人 |

| スキャルピング | 数秒〜数分 | 資金効率が良い、相場の急変リスクを避けやすい | 高い集中力が必要、取引コスト(スプレッド)が利益を圧迫する | 短時間で集中して取引したい人、ゲーム感覚で取り組める人 |

| デイトレード・スイングトレード | デイトレード:数分〜1日、スイングトレード:数日〜数週間 | ライフスタイルに合わせやすい、比較的ゆったり取引できる | デイは時間的拘束、スイングはオーバーナイトリスクがある | 日中忙しいサラリーマンや主婦、じっくり相場と向き合いたい人 |

① トレンドフォロー(押し目買い・戻り売り)

トレンドフォローは、FXにおける最も王道的で基本的な勝ち方です。相場の世界には「Trend is your friend(トレンドは友達)」という格言があるように、発生しているトレンドの方向に沿って取引する「順張り」の手法です。相場には、一度方向性が決まると、その方向にしばらく進み続けるという性質があり、この性質を利用して利益を狙います。

- 押し目買い: 上昇トレンド中に、価格が一時的に下落する場面(押し目)を狙って買いエントリーをします。一本調子で上がり続ける相場はなく、利益確定売りなどによって必ず小規模な調整の下落が起こります。その下落が終わり、再び上昇に転じるタイミングを捉えるのが押し目買いです。

- 戻り売り: 下降トレンド中に、価格が一時的に上昇する場面(戻り)を狙って売りエントリーをします。これも同様に、下落の途中で発生する小規模な反発上昇が終わり、再び下落トレンドに戻る瞬間を狙います。

メリット:

- 大きな利益を狙いやすい: 一度大きなトレンドが発生すれば、その流れに乗ることで、リスクを抑えつつ大きな値幅(利益)を獲得できる可能性があります。

- 精神的な負担が少ない: 相場の大きな流れに沿って取引するため、「流れに逆らっている」という不安が少なく、比較的落ち着いてポジションを保有できます。

- 初心者にも分かりやすい: 移動平均線やトレンドラインなど、基本的なテクニカル指標でトレンドの方向性を判断しやすいため、初心者でも始めやすい手法です。

デメリット:

- トレンドが発生しないと機能しない: 価格が一定の範囲で上下する「レンジ相場」では、トレンドフォローは全く機能せず、損失を繰り返すことになります。

- トレンドの転換点を見誤るリスク: 「押し目」だと思って買ったら、そこがトレンドの終わりで本格的な下落の始まりだった、というケースも少なくありません。損切り設定が不可欠です。

具体的には、移動平均線(MA)を使って、価格が上昇トレンド中の移動平均線にタッチ、または近づいたタイミングで買いを入れる、といった方法が一般的です。トレンドフォローは、損小利大を実現しやすく、FXの勝ち方の基本を学ぶ上で最初にマスターすべき手法と言えるでしょう。

② レンジ相場での逆張り

トレンドフォローとは対照的に、一定の価格帯(レンジ)の中で価格が上下動を繰り返す「レンジ相場」で有効なのが逆張りです。為替相場は、約7割がレンジ相場だとも言われており、このレンジ相場を攻略することもFXで勝つためには重要なスキルです。

逆張りは、相場の流れとは逆の方向にエントリーする手法です。具体的には、

- サポートライン(下値支持線): これ以上は下がりにくいと意識されている価格帯で「買い」エントリー。

- レジスタンスライン(上値抵抗線): これ以上は上がりにくいと意識されている価格帯で「売り」エントリー。

これを繰り返し、小さな利益をコツコツと積み重ねていきます。

メリット:

- エントリーポイントが明確: サポートラインやレジスタンスラインが明確な場合、どこでエントリーし、どこで利益確定するかの目安が立てやすいです。

- 取引チャンスが多い: レンジ相場は頻繁に発生するため、取引の機会が多くなります。

デメリット:

- レンジブレイクで大きな損失: 最も注意すべきは、レンジを抜ける「ブレイクアウト」です。サポートラインで買ったのに、そこを突き抜けて価格が急落した場合、大きな損失につながります。逆張りを行う際は、損切り注文を必ず設定することが絶対条件です。

- 損大利小になりやすい: 小さな利益を狙うため、一度の大きな損失でそれまでの利益をすべて吹き飛ばしてしまう「コツコツドカン」に陥りやすい傾向があります。リスクリワードの管理が非常に重要です。

レンジ相場での逆張りでは、RSIやストキャスティクスといった「買われすぎ」「売られすぎ」を示すオシレーター系のテクニカル指標を併用すると、エントリーの精度を高めることができます。例えば、サポートライン付近でRSIが30%以下の「売られすぎ」を示唆した場合に買いを入れる、といった使い方です。

③ ブレイクアウト

ブレイクアウトは、レンジ相場や持ち合い状態を価格が上抜け、または下抜けた瞬間に、その抜けた方向に順張りでエントリーする手法です。長らく続いた均衡が破られた瞬間であり、その後、大きなトレンドが発生する初動を捉えることを目的とします。

- レジスタンスラインを上抜けたら「買い」

- サポートラインを下抜けたら「売り」

エネルギーが溜まった状態から一気に放出されるため、うまくいけば短時間で大きな利益を得られる可能性があります。

メリット:

- 大きなトレンドの初動を捉えられる: トレンドの発生源を狙うため、成功すれば非常に大きな利益につながります。損小利大を実現しやすい手法の一つです。

- エントリー判断が比較的シンプル: 「ラインを抜けたらエントリー」というルールが明確です。

デメリット:

- 「だまし」が非常に多い: ブレイクアウトの最大の敵は「だまし(フェイクアウト)」です。ラインを抜けたと見せかけて、すぐに元のレンジ内に価格が戻ってきてしまう現象が頻繁に起こります。だましに遭うと、高値で買ってしまったり(高値掴み)、安値で売ってしまったりすることになり、すぐに損失を抱えることになります。

- 精神的な難易度が高い: 価格が急騰している中で買う、急落している中で売るという行為は、人間の「高く売りたい、安く買いたい」という本能に反するため、恐怖心からエントリーをためらったり、逆に飛び乗って高値掴みになったりしがちです。

ブレイクアウトの成功確率を高めるためには、出来高(取引量)の増加を伴っているか、ボリンジャーバンドが拡大(エクスパンション)しているかなど、他の指標と組み合わせて、そのブレイクが本物であるかどうかの確証を得ることが重要です。

④ スキャルピング

スキャルピングは、数秒から数分という極めて短い時間で取引を完結させ、数pips(※)の小さな利益を何度も積み重ねていく超短期売買の手法です。「スキャルプ」とは「頭の皮を薄く剥ぐ」という意味で、その名の通り、相場から薄い利益を何度も剥ぎ取っていくイメージです。

(※pips:ピップス。FXの通貨の共通単位。対円通貨では1pips = 0.01円)

1回の利益は小さいですが、取引回数をこなすことで、トータルで大きな利益を目指します。

メリット:

- 資金効率が良い: 短時間で取引が完結するため、資金を何度も回転させることができます。

- 相場の急変リスクを避けやすい: ポジションの保有時間が非常に短いため、経済指標の発表や要人発言などによる相場の急変動に巻き込まれるリスクを最小限に抑えられます。

- 精神的な負担が少ない(一長一短): 含み損を長時間抱えるストレスがないため、精神的に楽だと感じる人もいます。

デメリット:

- 高い集中力と瞬時の判断力が必要: 値動きの速いチャートに張り付き、瞬時にエントリーと決済の判断を下す必要があります。非常に疲れる手法であり、体力と集中力が求められます。

- 取引コストが利益を圧迫する: 取引回数が多くなるため、スプレッド(売値と買値の差)という取引コストが積み重なり、利益を圧迫します。スキャルピングを行う場合、スプレッドが極めて狭いFX会社を選ぶことが絶対条件となります。

- 高度なテクニカル分析スキルが必要: 短い時間軸でのわずかな値動きを捉えるため、1分足や5分足といったチャートを読み解く精密なスキルが求められます。

スキャルピングは、ゲーム感覚で集中して取り組める人や、日中忙しく、夜の数時間だけ集中してトレードしたいという人に向いています。

⑤ デイトレード・スイングトレード

スキャルピングよりは長い時間軸で取引するスタイルとして、デイトレードとスイングトレードがあります。これらは、多くのトレーダーのライフスタイルに合わせやすい手法です。

- デイトレード: 数十分から数時間で取引を完結させ、その日のうちにポジションを決済する手法です。ポジションを翌日に持ち越さない(オーバーナイトしない)のが特徴です。

- メリット: 寝ている間に相場が急変するオーバーナイトリスクを完全に回避できます。その日の損益が確定するため、精神的にスッキリした状態で一日を終えられます。

- デメリット: ある程度まとまった時間、チャートに向き合う必要があります。日中仕事をしている人には難しい場合があります。

- スイングトレード: 数日から数週間、場合によっては数ヶ月にわたってポジションを保有し、比較的大きなトレンドの波を捉える手法です。

- メリット: 一度エントリーすれば、頻繁にチャートを確認する必要がないため、日中忙しいサラリーマンや主婦の方でも取り組みやすいのが最大の利点です。1回の取引で大きな利益を狙うことができます。

- デメリット: ポジションを長期間保有するため、オーバーナイトリスクや週末をまたぐウィークエンドリスクに晒されます。また、含み損を抱える期間が長くなることもあり、精神的な忍耐力が求められます。スワップポイント(金利差調整分)も考慮する必要があります。

これらの手法は、どれが一番優れているというものではありません。自分の性格、生活リズム、そして許容できるリスクの大きさに合わせて、最適な手法を選択し、それを極めていくことが、FXで勝ち続けるための鍵となります。

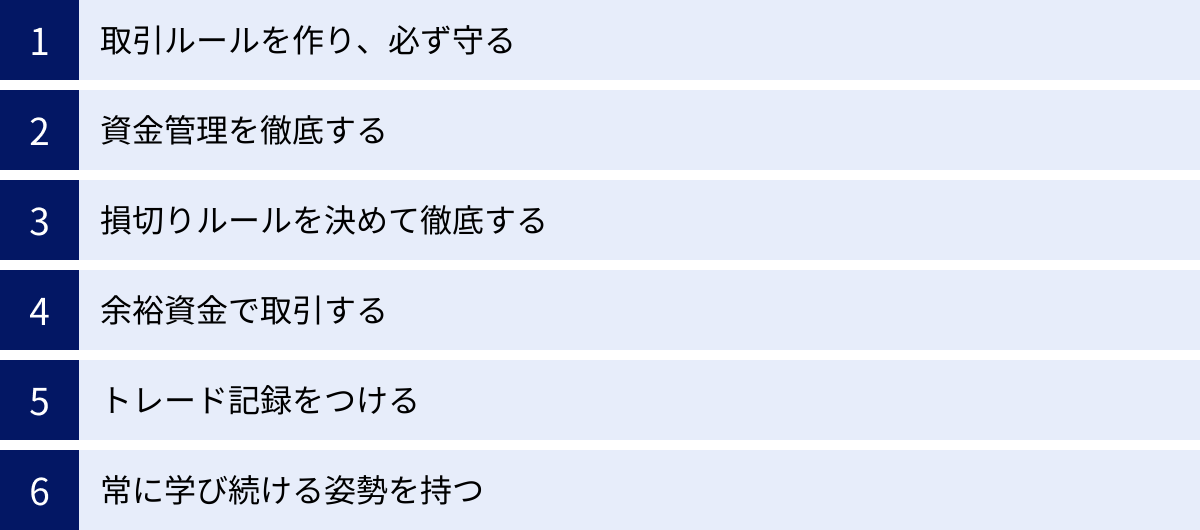

FXで勝ち続けるために身につけるべき6つのこと

優れた取引手法を知っているだけでは、FXで勝ち続けることはできません。むしろ、手法以上に重要とも言えるのが、取引に臨む際の規律や心構えです。ここでは、手法という「武器」を正しく使いこなし、長期的に市場で生き残るために絶対に身につけるべき6つのことを解説します。これらは、あなたのトレードをギャンブルから投資へと昇華させるための土台となります。

① 取引ルールを作り、必ず守る

FXで勝ち続けるトレーダーと負け続けるトレーダーの最大の違いは、「自分だけの取引ルールを持ち、それを鉄の意志で守れるかどうか」にあります。 感情に流されず、一貫した行動を取り続けるための羅針盤が取引ルールです。

取引ルールに含めるべき項目は多岐にわたりますが、最低限以下の要素は明確に定めておきましょう。

- エントリーの根拠: なぜそのポイントでエントリーするのか?(例:移動平均線でゴールデンクロスが発生したから、サポートラインで反発したから、など)

- エグジットの条件(利益確定・損切り): どのようになったら決済するのか?(例:〇〇pipsの利益が出たら、リスクリワード1:2のポイントに到達したら、直近高値を更新したら、など)

- 取引する通貨ペアと時間帯: 自分の得意な、あるいは分析しやすい通貨ペアや、値動きの特徴を掴みやすい時間帯に絞る。

- ポジションサイズ(ロット数): 1回の取引で投入する資金額。後述する資金管理と密接に関わります。

- 1日/1週間/1ヶ月の許容損失額: これ以上負けたらその期間は取引を停止するという上限を設ける。

ルールを作ること自体は難しくありません。難しいのは、それを「必ず守る」ことです。特に、損失を抱えた時や、連勝して気が大きくなった時に、ルールを破りたくなります。「今回は特別だ」「なんとなくいけそう」といった感情が、せっかく築いた規律を破壊します。

ルールを守ることは、自分の感情から自分自身を守るための防衛策なのです。ルールを機械的に、淡々と実行できるようになった時、あなたはトレーダーとして一段上のステージに上がることができるでしょう。

② 資金管理を徹底する

資金管理は、FXで破産しないための生命線です。どんなに優れた手法を持っていても、資金管理を怠れば、たった一度の失敗で市場から退場させられる可能性があります。FXで勝つとは、まず「生き残る」ことであり、そのために資金管理は最重要項目と言えます。

資金管理の核心は、「1回の取引で許容できる損失額」を明確に決め、それを絶対に超えないことです。多くのプロトレーダーが実践しているのが、通称「2%ルール」です。

- 2%ルール: 1回のトレードにおける損失額を、総資金の2%以内に抑えるというルール。

- 例:総資金が100万円の場合、1回のトレードでの最大損失額は2万円。

- 総資金が10万円の場合、1回のトレードでの最大損失額は2,000円。

このルールを守ることで、たとえ不運にも5連敗、10連敗したとしても、資金の大部分を失うことはなく、再起のチャンスが残ります。初心者はこの比率をさらに低く、1%に設定することも有効です。

この許容損失額に基づいて、次に「ポジションサイズ(ロット数)」を計算します。

- ポジションサイズの計算: (許容損失額) ÷ (エントリーポイントから損切りポイントまでの値幅)

例えば、資金10万円(許容損失2,000円)で、損切り幅を20pips(0.2円)に設定した場合、取引できるロット数は「2,000円 ÷ 0.2円 = 10,000通貨(1万通貨)」となります。

このように、常にリスクから逆算してポジションサイズを決める習慣を身につけることが、無謀なハイレバレッジ取引を防ぎ、資金を守ることに繋がります。

③ 損切りルールを決めて徹底する

損切りは、多くのトレーダーにとって最も精神的な苦痛を伴う行為です。しかし、損切りができないトレーダーは、遅かれ早かれ必ず市場から退場します。 損切りは失敗ではなく、次のチャンスに備えるための必要経費であり、事業における「コスト」と同じです。

なぜ損切りができないのか。その理由は、

- 「もう少し待てば価格が戻るかもしれない」という希望的観測。

- 損失を確定させたくないというプライドや損失回避バイアス。

です。

しかし、相場はあなたの都合に合わせて動いてはくれません。小さな傷で済んだはずの損失が、損切りを先延ばしにした結果、致命傷になるケースは後を絶ちません。これが、いわゆる「コツコツドカン」の正体です。

したがって、エントリーする前に、必ず損切りラインを決めておく必要があります。損切りラインの設定方法にはいくつかあります。

- pipsで固定: エントリー価格から-20pipsなど、値幅で決める。

- チャートポイントで設定: 直近の安値の少し下、サポートラインを割ったところなど、テクニカル的な節目に置く。

- テクニカル指標で設定: 移動平均線を下回ったら、ボリンジャーバンドのセンターラインを割ったら、など。

そして最も重要なのは、決めた損切りラインに到達したら、何の感情も挟まずに機械的に実行することです。これが難しい場合は、エントリーと同時に損切り注文(ストップロス注文)も入れてしまうのが最も確実です。OCO注文やIFD注文といった特殊注文を活用すれば、利益確定と損切りの両方を自動で設定でき、感情の介入を完全に排除できます。

④ 余裕資金で取引する

「このお金がなくなったら生活できない」といった、生活費や将来のために必要不可欠な資金をFXに投じることは絶対にやめましょう。FXは、必ず「失っても生活に影響のない余裕資金」で行う必要があります。

なぜなら、切羽詰まった資金で取引すると、精神的なプレッシャーが極度に高まり、冷静な判断ができなくなるからです。

- 損失への恐怖が大きくなり、本来損切りすべき場面で切れなくなる。

- 「早く取り返さなければ」という焦りから、無謀なリベンジトレードに走る。

- 少しの利益で満足してしまい(チキン利食い)、損大利小に陥る。

余裕資金で取引することで、初めて心に余裕が生まれます。精神的な安定は、良いトレードを行うための大前提です。損失が出ても「まあ、余裕資金の範囲内だ」と割り切れることで、損切りを躊躇なく実行でき、長期的な視点でトレード戦略を組み立てることができます。FXを始める前に、まずは自分の資産状況を把握し、いくらまでなら失っても問題ないかを明確にしておきましょう。

⑤ トレード記録をつける

自分のトレードを客観的に振り返り、改善していくために、トレード記録をつけることは極めて重要です。感覚や記憶だけに頼っていると、なぜ勝てたのか、なぜ負けたのかの本当の理由が分からず、同じ失敗を何度も繰り返してしまいます。

トレード記録は、自分自身の取引のクセや弱点を浮き彫りにしてくれる貴重なデータです。最低でも以下の項目を記録することをおすすめします。

- 取引日時

- 通貨ペア

- 売買の別(ロング/ショート)

- エントリー価格、決済価格

- 損益(pips、金額)

- エントリー時のチャート画像

- エントリー根拠(なぜここで入ったのかを言語化する)

- 決済理由(利確/損切り)

- 反省点・気づき(感情の動き、改善点など)

最初は面倒に感じるかもしれませんが、この記録を継続的に見返すことで、「自分は上昇トレンドの押し目買いが得意だな」「レンジ相場の逆張りは苦手だ」「経済指標発表前は感情的になりやすいな」といった、自分だけの勝ちパターン・負けパターンが見えてきます。

これは、ビジネスにおけるPDCAサイクル(Plan-Do-Check-Action)そのものです。計画(取引ルール)を立て、実行(トレード)し、検証(記録の振り返り)し、改善(ルールの見直し)する。この地道なサイクルを回し続けることこそが、成長への最短ルートです。

⑥ 常に学び続ける姿勢を持つ

FXの世界に「これで完璧」というゴールはありません。為替市場は、世界情勢の変化とともに常に姿を変え続けます。昨日まで通用していた手法が、明日には通用しなくなることもあり得ます。

したがって、勝ち続けるトレーダーであるためには、常に学び、自分自身をアップデートし続ける謙虚な姿勢が不可欠です。

- 新しいテクニカル分析の手法を学ぶ。

- 世界の金融政策や経済動向に常にアンテナを張る。

- 著名なトレーダーの書籍や考え方に触れる。

- 自分のトレード記録を見返し、手法の優位性を定期的に検証する。

自分の手法に固執しすぎず、市場の変化に合わせて柔軟に戦略を見直す勇気も必要です。相場に対して常に謙虚であり、探究心を失わないこと。その姿勢こそが、あなたを変化の激しい市場で長期的に生き残らせてくれるでしょう。

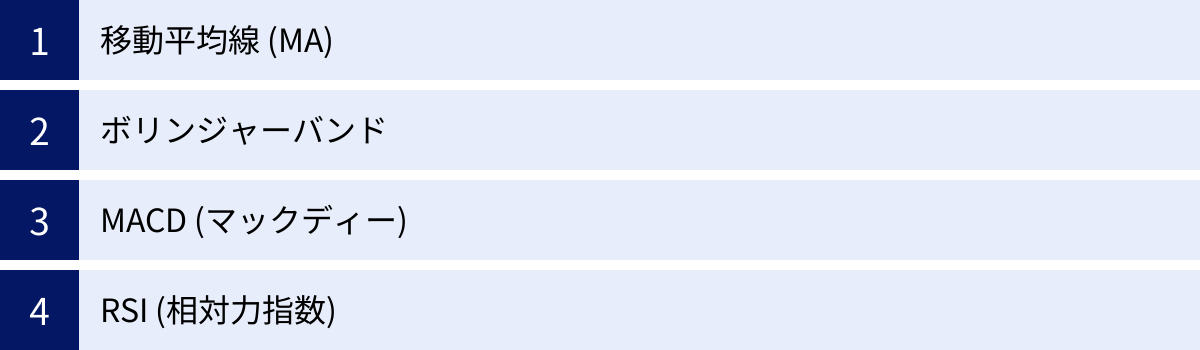

FXで勝つために必須の分析手法

FXで優位性のある取引を行うためには、将来の値動きを予測するための「分析」が欠かせません。分析手法は大きく分けて「テクニカル分析」と「ファンダメンタルズ分析」の2つがあります。どちらか一方だけを学ぶのではなく、両者の特徴を理解し、組み合わせて活用することで、より精度の高い相場予測が可能になります。ここでは、それぞれの分析手法の基本と、代表的なツールについて解説します。

テクニカル分析

テクニカル分析は、過去の価格の動き(値動き)をチャートで図示し、そこから将来の価格変動を予測しようとする手法です。「歴史は繰り返す」という考え方に基づき、チャート上に現れる特定のパターンや、インジケーターと呼ばれる分析ツールを用いて、売買のタイミングを判断します。未来のことは誰にも分かりませんが、「過去にこのような形になった時は、その後こう動く傾向があった」という統計的な優位性を探るのがテクニ-カル分析の本質です。

移動平均線 (Moving Average, MA)

移動平均線は、最も有名で基本的なテクニカル指標であり、多くのトレーダーが使用しています。一定期間の価格の終値の平均値を計算し、それを線で結んだものです。トレンドの方向性や強さ、売買のタイミングを視覚的に捉えるのに役立ちます。

- トレンドの判断: 移動平均線が上向きなら上昇トレンド、下向きなら下降トレンド、横ばいならレンジ相場と判断できます。

- ゴールデンクロス: 短期の移動平均線が、長期の移動平均線を下から上に突き抜ける現象。強い買いシグナルとされます。

- デッドクロス: 短期の移動平均線が、長期の移動平均線を上から下に突き抜ける現象。強い売りシグナルとされます。

- サポート・レジスタンス: 上昇トレンド中には移動平均線が支持線(サポート)として、下降トレンド中には抵抗線(レジスタンス)として機能することがあります。

非常にシンプルですが、奥が深く、これだけでも十分に取引戦略を立てることが可能です。

ボリンジャーバンド

ボリンジャーバンドは、統計学の「標準偏差」を利用して、価格の変動範囲(ボラティリティ)を予測するトレンド系の指標です。移動平均線を中心に、その上下に標準偏差(σ:シグマ)で計算されたバンドを複数本表示します。

- バンドの幅(スクイーズとエクスパンション): バンドの幅が狭まっている状態(スクイーズ)は、エネルギーを溜めている状態で、その後価格が大きく動く前兆とされます。逆に幅が広がっている状態(エクスパンション)は、トレンドが発生していることを示します。

- 逆張りの目安: 価格の約95%は±2σのバンド内に収まるとされており、バンドの上限(+2σ)にタッチしたら買われすぎ(売りサイン)、下限(-2σ)にタッチしたら売られすぎ(買いサイン)と判断する逆張り的な使い方が一般的です。

- 順張りの目安(バンドウォーク): 強いトレンドが発生すると、価格が±2σのバンドに沿って動き続ける「バンドウォーク」という現象が起こります。これはトレンド継続の強いサインとなり、順張りの絶好の機会となります。

ボラティリティとトレンド方向の両方を同時に見ることができる、非常に便利な指標です。

MACD (マックディー)

MACD(Moving Average Convergence Divergence)は、日本語で「移動平均収束拡散」と訳され、2本の移動平均線を用いてトレンドの転換点や勢いを探る指標です。「MACD」と「シグナル」という2本の線で構成されます。

- 売買サイン: MACDラインがシグナルラインを下から上に抜けたら「ゴールデンクロス(買いサイン)」、上から下に抜けたら「デッドクロス(売りサイン)」と判断します。

- トレンドの勢い: 2本の線が0ラインより上にあれば上昇トレンドが強い、下にあれば下降トレンドが強いと判断できます。

- ダイバージェンス: 価格は高値を更新しているのに、MACDは高値を切り下げている、といったように価格の動きとMACDの動きが逆行する現象。トレンド転換の強力な予兆とされます。

トレンドの発生を比較的早く捉えることができるため、順張り戦略と相性が良い指標です。

RSI (相対力指数)

RSI(Relative Strength Index)は、「買われすぎ」か「売られすぎ」かを判断するために使われるオシレーター系の代表的な指標です。0%から100%の間で推移し、相場の過熱感を示します。

- 買われすぎ・売られすぎの判断: 一般的に、RSIが70%以上で「買われすぎ(=売りを検討)」、30%以下で「売られすぎ(=買いを検討)」と判断されます。

- 逆張りのサインとして: レンジ相場において、RSIが70%に達したら売り、30%に達したら買い、といった逆張り戦略で効果を発揮します。

- 注意点: 強いトレンドが発生している相場では、RSIが70%以上に張り付いたまま上昇を続けたり、30%以下に張り付いたまま下落を続けたりすることがあります。トレンド相場での安易な逆張りは危険です。

- ダイバージェンス: MACD同様、RSIでもダイバージェンスはトレンド転換の重要なサインとして機能します。

ファンダメンタルズ分析

ファンダメンタルズ分析は、各国の経済状況や金融政策、政治情勢など、経済の基礎的条件(ファンダメンタルズ)を分析して、為替相場の長期的な方向性を予測する手法です。通貨の価値は、その国の経済力や信頼性を反映するという考え方に基づいています。

ファンダメンタルズ分析で特に注目すべき主な要因は以下の通りです。

- 金融政策と金利: 為替変動の最も大きな要因は、各国の金利差です。一般的に、金利が高い国の通貨は、低い国の通貨に比べて魅力的とされ、買われやすくなります。そのため、各国の中央銀行(米国のFRB、欧州のECB、日本の日銀など)が決定する「政策金利」の発表は、市場に絶大な影響を与えます。

- 経済指標: 国の経済状態を示す成績表のようなものです。特に以下の指標は重要度が高く、発表時には価格が大きく変動することがあります。

- 雇用統計: 特に米国の「非農業部門雇用者数(NFP)」は最も注目される指標の一つ。

- 国内総生産(GDP): 国の経済成長率を示す。

- 消費者物価指数(CPI): インフレ率を示し、金融政策の方向性を占う上で重要。

- 要人発言: 中央銀行総裁や政府高官の発言は、将来の金融政策へのヒントを含むことがあり、市場の憶測を呼んで価格を動かします。

- 地政学リスク: 戦争、紛争、テロ、大規模な自然災害などは、投資家のリスク回避姿勢を強め、「有事のドル買い」や「有事の円買い」といった動きを引き起こすことがあります。

テクニカル分析が「いつ買うか/売るか」というタイミングを計るのに適しているのに対し、ファンダメンタルズ分析は「なぜ価格が動くのか」「どちらの方向に長期的に進みそうか」という大きな流れを把握するのに役立ちます。短期トレードではテクニカル分析を主軸にしつつも、ファンダメンタルズの大きな流れを理解しておくことで、トレードの精度と安定感を格段に高めることができます。

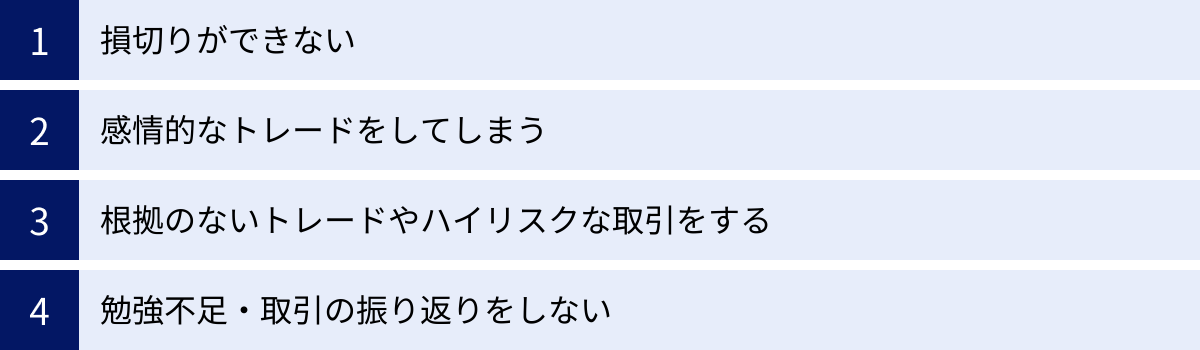

要注意!FXで勝てない人がやりがちな4つの負けパターン

FXで成功するためには、勝ち方を学ぶと同時に、「負け方」を知ることも非常に重要です。負けるトレーダーには、驚くほど共通した行動パターンがあります。ここでは、多くの人が陥りがちな典型的な負けパターンを4つ紹介します。これらを反面教師とし、自分が同じ過ちを犯していないか常にチェックする習慣をつけましょう。

① 損切りができない

FXで退場する最大の原因は、間違いなく「損切りができない」ことです。これは、すべての負けパターンの根源と言っても過言ではありません。含み損を抱えたポジションを、「いつか価格が戻るはずだ」という根拠のない期待で持ち続けてしまう、いわゆる「塩漬け」状態です。

さらに悪いケースでは、含み損を抱えたポジションの損失を薄めるために、さらにポジションを追加する「計画性のないナンピン買い(売り)」に手を出してしまいます。これは、傷口に塩を塗る行為であり、相場が予測と反対方向に動き続けた場合、損失は加速度的に膨らみ、最終的には強制ロスカットで資金の大半を失うことになります。

多くのトレーダーが経験する「コツコツドカン」という現象は、まさにこの損切りのできなさが原因です。毎日小さな利益を積み重ねても、たった一度の大きな損切り失敗で、それまでの利益をすべて吹き飛ばし、さらに元本まで失ってしまうのです。

損切りは、トレードという事業を継続するための必要経費です。エントリーする前に「ここまで来たら潔く損を確定させる」という損切りポイントを必ず決め、そこに到達したら機械的に実行する。この規律を守れない限り、FXで勝ち続けることは不可能です。

② 感情的なトレードをしてしまう(ポジポジ病)

FXはメンタルゲームの側面が非常に強く、自分の感情をコントロールできないトレーダーは勝つことができません。特に注意すべきなのが、以下のような感情的なトレードです。

- ポジポジ病: 「常にポジションを持っていないと、利益を得るチャンスを逃してしまう」という焦りや不安から、明確なエントリー根拠がないにもかかわらず、次から次へとポジションを持ってしまう状態。これは、トレードが目的化してしまった典型的な例です。優位性のない場面での無駄なエントリーは、スプレッドコストを積み上げ、じわじわと資金を減らしていく原因となります。

- リベンジトレード: トレードで損失を出した後に、「すぐに取り返してやる!」と頭に血が上り、冷静さを失った状態で無謀なトレードに走ること。この状態で行うトレードは、ほぼ100%の確率でさらなる損失を招きます。ロット数を無計画に上げたり、普段はやらないようなギャンブル的な手法に手を出したりと、破滅への道を突き進むことになります。

一度の損失で熱くなったと感じたら、すぐに取引を中止し、PCやスマホから離れる勇気が必要です。「休むも相場」という格言の通り、冷静さを取り戻すまで市場から距離を置くことが、結果的に資金を守ることに繋がります。

③ 根拠のないトレードやハイリスクな取引をする

「なんとなく上がりそう」「そろそろ下がるだろう」といった、勘や気分に頼ったトレードは、投資ではなく単なるギャンブルです。FXで勝ち続けるためには、テクニカル分析やファンダメンタルズ分析に基づいた、客観的で再現性のある「エントリー根拠」が不可欠です。

また、一攫千金を夢見て、過度なハイリスク取引に手を出すのも典型的な負けパターンです。

- ハイレバレッジでの一点賭け: 少ない資金で一気に儲けようと、許容範囲をはるかに超えたレバレッジをかける行為。予測が当たれば大きな利益になりますが、外れれば一瞬で資金を失います。これはトレードではなく、サイコロを振るのと同じです。

- 経済指標ギャンブル: 米国雇用統計など、相場が大きく動く経済指標の発表時だけを狙い、発表直前にハイレバレッジでポジションを持つ行為。どちらに動くかは誰にも分からず、スプレッドも急拡大するため、極めてリスクの高い危険な賭けです。

FXで求めるべきは、一発逆転のホームランではなく、確率的に優位な状況で着実にヒットを打ち続けることです。自分のルールに基づき、優位性(エッジ)が確認できる場面でのみエントリーするという規律を守りましょう。

④ 勉強不足・取引の振り返りをしない

FXを「簡単に儲かるもの」と安易に考え、十分な勉強をしないままリアルトレードを始めてしまう人が後を絶ちません。しかし、FXは専門的な知識とスキルが求められる世界です。基本的なテクニカル指標の使い方、資金管理の重要性、経済指標の意味などを全く知らないままでは、熟練したトレーダーたちの格好の餌食になるだけです。

さらに、トレードで負けた際に、その原因を分析し、次に活かすための「振り返り」をしないことも、負け続ける人に共通する特徴です。「今回は運が悪かっただけ」「相場がおかしかった」と、原因を自分以外の何かのせいにして、同じ過ちを何度も繰り返します。

勝ち続けるトレーダーは、例外なく勉強熱心であり、自分のトレードを客観的に記録・分析しています。トレード記録をつけ、自分の勝ちパターン・負けパターンを把握し、常に手法やルールの改善を試みています。FXは、地道な学習と検証の繰り返しによってのみ上達するスキルなのです。この努力を怠る人は、長期的に市場で生き残ることはできません。

FXの勝ち方を効率的に学ぶためのおすすめ勉強法

FXの勝ち方を身につけるためには、インプット(知識学習)とアウトプット(実践練習)をバランスよく行うことが不可欠です。ここでは、初心者から上級者まで、FXのスキルを効率的に高めるためのおすすめの勉強法を4つ紹介します。自分に合った方法を組み合わせ、継続的に学習を進めていきましょう。

本を読む

本での学習は、体系的かつ普遍的な知識をじっくりと学ぶのに最適です。インターネットの情報は断片的になりがちですが、一冊の本は著者の知識や経験が凝縮され、順序立てて構成されているため、基礎から応用までを網羅的に理解するのに役立ちます。

- メリット:

- 体系的な知識: FXの仕組み、テクニカル分析、資金管理、投資心理など、特定のテーマについて深く掘り下げて学べます。

- 信頼性: 著名なトレーダーやアナリストが執筆した本は、長年の経験に裏打ちされた質の高い情報源となります。

- 普遍的な原則: 情報の鮮度はネットに劣るかもしれませんが、時代を超えて通用する相場の原理原則や、投資家心理といった本質的な部分を学ぶことができます。

- おすすめのジャンル:

- テクニカル分析の入門書: 移動平均線やローソク足など、基本的な分析ツールの見方や使い方を解説したもの。

- 資金管理・リスク管理の本: FXで最も重要な資金管理の考え方や具体的な手法を学べるもの。

- 投資心理学の本: トレーダーの心理的な罠や、規律を守るためのマインドセットについて書かれたもの。

まずは図書館で借りてみたり、レビュー評価の高い定番の入門書を1冊読んでみたりすることから始めるのがおすすめです。

YouTubeや動画で学ぶ

YouTubeなどの動画プラットフォームは、視覚的に分かりやすく、無料で学習できる非常に強力なツールです。特に、チャートの動きやテクニカル指標の使い方など、静的なテキストや画像だけでは理解しにくい内容を学ぶのに適しています。

- メリット:

- 視覚的な分かりやすさ: 実際のチャートを動かしながら解説してくれるため、エントリーや決済のタイミングが直感的に理解しやすいです。

- リアルタイム性の高い情報: 現役トレーダーがその時々の相場状況を解説する動画も多く、最新の市場分析に触れることができます。

- 無料かつ膨大な情報量: 無料でアクセスできるコンテンツが非常に多く、多様なトレーダーの手法や考え方を学ぶことができます。

- 注意点:

- 情報の質が玉石混交: 誰でも発信できるため、中には誤った情報や、高額な商材販売へ誘導することを目的とした質の低い動画も存在します。

- 信頼性の見極め: 発信者がどのような経歴を持っているか、一貫した論理で解説しているか、誇大な表現を使っていないかなどを慎重に見極める必要があります。一つのチャンネルを鵜呑みにせず、複数の情報源を比較検討する姿勢が重要です。

セミナーに参加する

FX会社や個人トレーダーが開催するセミナーに参加するのも、学習意欲を高める上で有効な方法です。講師から直接学び、疑問点をその場で質問できるのが大きな魅力です。

- メリット:

- 双方向のコミュニケーション: 講師に直接質問ができるため、本や動画では解消できなかった疑問点をクリアにできます。

- モチベーションの向上: 同じ目標を持つ他の参加者と交流することで、孤独になりがちなFX学習のモチベーションを維持しやすくなります。

- 最新の情報: FX会社が主催するセミナーでは、最新の市場動向や自社ツールの効果的な使い方などを学ぶことができます。

- 種類と注意点:

- FX会社主催の無料セミナー: 初心者向けの内容が多く、口座開設者向けに無料で提供されることがほとんどです。まずはこうしたセミナーから参加してみるのが安全でおすすめです。

- 有料セミナー: 個人トレーダーや投資顧問会社などが開催するもので、料金は数万円から数十万円と様々です。中には非常に有益なものもありますが、内容が薄かったり、高額なツールやコミュニティへの勧誘が目的だったりするケースもあるため、参加は慎重に検討する必要があります。

デモトレードで実践練習する

ここまで紹介したインプット学習と並行して、必ず行うべきなのがデモトレードによる実践練習です。デモトレードは、仮想の資金を使って、リアルタイムのレートで本番さながらの取引ができるサービスで、ほとんどのFX会社が無料で提供しています。

- メリット:

- ノーリスクで実践: 実際のお金を一切使わずに、学んだ知識や手法を試すことができます。失敗を恐れずに様々なアプローチを検証できるのは最大の利点です。

- 取引ツールに慣れる: 各社が提供する取引プラットフォームの操作方法(注文の出し方、チャート設定など)に習熟することができます。本番で操作ミスをしないための重要な練習になります。

- 自分の手法を検証: 本や動画で学んだ手法が、実際の相場でどの程度通用するのか、自分の手で確かめることができます。

- 注意点・効果的な活用法:

- 「本番のつもり」で取り組む: デモトレードの唯一の欠点は、自分のお金ではないため緊張感がなくなり、ゲーム感覚になりがちなことです。「これは自分のお金だ」と自己暗示をかけ、本番と同じ資金管理、同じルールで真剣に取り組むことが重要です。

- デモで勝てないうちは本番に移行しない: デモトレードで安定して利益を上げられないのであれば、本番のリアルトレードで勝てる可能性は極めて低いです。デモトレードは、リアルトレードに移行するための「卒業試験」と位置づけましょう。

FXの勝ち方を学びたい人におすすめのFX会社3選

FXの勝ち方を学び、実践していく上で、どのFX会社を選ぶかは非常に重要な要素です。各社が提供するツール、情報コンテンツ、取引条件などが、あなたの学習効率やトレード成績に直接影響を与えます。ここでは、「勝ち方を学ぶ」という観点から、初心者におすすめのFX会社を3社厳選して紹介します。

| FX会社名 | 特徴 | 学びのポイント | 参照元 |

|---|---|---|---|

| GMOクリック証券 | 業界最狭水準スプレッド、高機能な取引ツール、豊富な情報コンテンツ | 高度なテクニカル分析の練習、短期売買の実践に適した環境 | GMOクリック証券 公式サイト |

| 外為どっとコム | 非常に豊富な情報・学習コンテンツ(マネ育チャンネルなど)、老舗の信頼性 | セミナーやレポートで体系的に学べる、ファンダメンタルズ分析の学習に最適 | 外為どっとコム 公式サイト |

| 松井証券 | 1通貨単位からの取引が可能、老舗証券会社の安心感、手厚いサポート | 超少額でリアルな取引経験を積める、デモトレードから本番への移行がスムーズ | 松井証券 公式サイト |

① GMOクリック証券

GMOクリック証券は、取引コストの低さと高機能なツールに定評があり、多くのトレーダーに支持されている大手FX会社です。特に、活発に取引しながらスキルを磨きたいトレーダーにとって最適な環境が整っています。

- 業界最狭水準のスプレッド: スプレッドは実質的な取引コストであり、特に取引回数が多くなるデイトレードやスキャルピングでは収益に直結します。GMOクリック証券は、米ドル/円をはじめとする主要通貨ペアで業界トップクラスのスプレッドの狭さを誇っており、コストを気にせず取引練習に集中できます。

- 高機能な取引ツール: PC用の「はっちゅう君FXプラス」やスマホアプリは、直感的で使いやすい操作性と、豊富なテクニカル指標や描画ツールを両立しています。チャート分析を本格的に学びたい初心者にとって、多様な分析を試せる環境は大きなメリットです。

- 充実のデモトレード: 本番とほぼ同じ環境でデモトレードができるため、高機能なツールを使いこなしながら、ノーリスクで実践的な練習を積むことができます。

勝ち方を学ぶという観点では、「優れたツールを使って、低コストで数多くのアウトプット(取引練習)をこなしたい」という方に特におすすめのFX会社です。

参照:GMOクリック証券 公式サイト

② 外為どっとコム

外為どっとコムは、FX業界の老舗であり、特に初心者向けの学習コンテンツの豊富さで群を抜いています。「まず何から勉強すればいいかわからない」という方にとって、非常に心強いパートナーとなるでしょう。

- 圧倒的な情報・学習コンテンツ: 「マネ育チャンネル」と称されるオウンドメディアでは、初心者向けの基礎知識から、専門家による詳細な市場レポート、動画セミナーまで、膨大な量の学習コンテンツが提供されています。体系的にFXを学びたい、特にファンダメンタルズ分析の知識を深めたい方には最適です。

- 質の高いセミナー: 定期的にオンラインセミナーを開催しており、著名なアナリストやトレーダーから直接学ぶ機会が豊富にあります。質疑応答の時間も設けられていることが多く、双方向の学習が可能です。

- 充実したレポート: 各国の経済動向や市場の見通しに関する詳細なレポートが日々更新されており、ファンダメンタルズ分析のスキルを実践的に高めることができます。

勝ち方を学ぶという観点では、「トレードの実践だけでなく、知識のインプットを重視し、体系的に学びたい」という方に強くおすすめできるFX会社です。

参照:外為どっとコム 公式サイト

③ 松井証券

松井証券は、100年以上の歴史を持つ老舗証券会社が運営するFXサービスで、その最大の特徴は「1通貨単位」から取引できる点です。これは、FXの学習と実践において、他社にはないユニークかつ絶大なメリットをもたらします。

- 1通貨単位からの超少額取引: 多くのFX会社が最低1,000通貨単位からの取引であるのに対し、松井証券ではその1,000分の1である1通貨から取引が可能です。米ドル/円が150円の場合、わずか数百円の証拠金でリアルトレードを始めることができます。

- デモから本番へのスムーズな移行: デモトレードで練習した後、いきなり数万円規模のリアルマネーで取引するのは心理的なハードルが高いものです。松井証券なら、「限りなくデモに近いリスク」で本番のトレードを経験できます。これにより、リアルマネー特有の緊張感を体験しながら、リスクを極限まで抑えて勝ち方を学んでいくことが可能です。

- 老舗ならではの安心感とサポート: 長年の証券業務で培われた信頼性と、手厚い電話サポートも初心者には心強いポイントです。

勝ち方を学ぶという観点では、「デモで練習したことを、まずは極めて少額のリアルマネーで試してみたい」「失敗のダメージを最小限に抑えながら実践経験を積みたい」という慎重派の初心者に、これ以上ないほど適したFX会社と言えるでしょう。

参照:松井証券 公式サイト

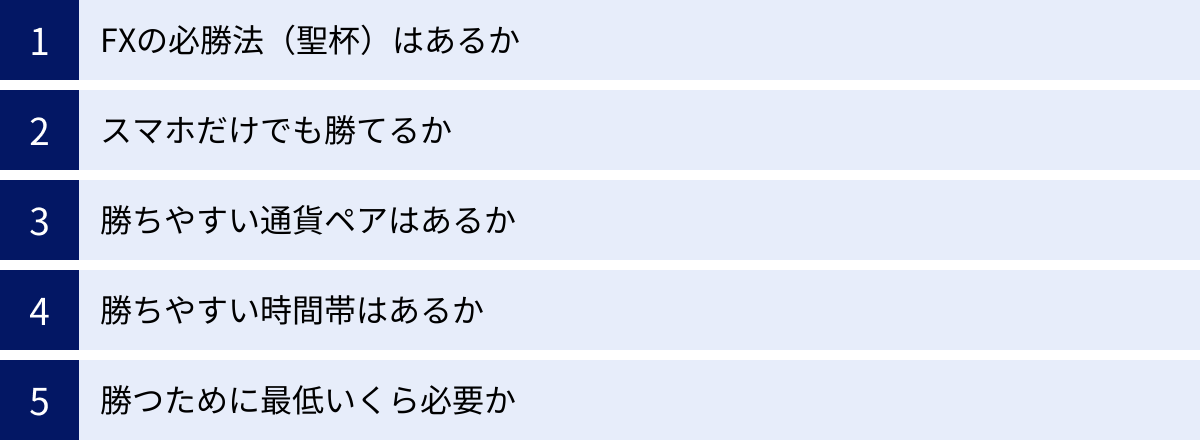

FXの勝ち方に関するよくある質問

FXの勝ち方を学んでいると、様々な疑問が浮かんでくるものです。ここでは、多くの初心者が抱きがちな質問とその回答をまとめました。あなたの疑問を解消し、より安心してFXに取り組むための参考にしてください。

FXの必勝法(聖杯)はありますか?

結論から言うと、FXに「どんな相場でも100%勝てる必勝法(聖杯)」は存在しません。 もしそのようなものが存在するなら、世界中の誰もが億万長者になっているはずです。

為替市場は、無数の要因によって常に変動する複雑なシステムです。昨日まで機能していた手法が、今日からは全く通用しなくなることも日常的に起こります。聖杯を探し求めて、次から次へと新しい手法や高価なインジケーターに手を出す「聖杯探し」は、多くのトレーダーが陥る罠であり、時間とお金の無駄に終わることがほとんどです。

FXで勝ち続けるために重要なのは、聖杯を探すことではありません。統計的に優位性(エッジ)のある自分なりの手法を確立し、それを厳格な資金管理と規律のもとで、淡々と繰り返し実行し続けることです。勝ったり負けたりを繰り返しながら、トータルで利益を残していく。これが、FXにおける唯一の「勝ち方」と言えます。

FXはスマホだけでも勝てますか?

結論として、スマホだけでFXに勝つことは不可能ではありませんが、PCとの併用が圧倒的に望ましいと言えます。

- スマホのメリット: いつでもどこでもチャートを確認し、取引できる手軽さは最大の利点です。外出先でのポジション管理や、急な相場変動への対応には非常に便利です。

- スマホのデメリット:

- 画面が小さい: 詳細なチャート分析には不向きです。複数の時間足のチャートを同時に表示したり、複雑なラインを描画したりするのは困難です。

- 分析の制限: 表示できるインジケーターの数や種類がPC版に比べて少ない場合があります。

- 操作ミス: 小さな画面でのタップ操作は、意図しない注文などのミスを引き起こす可能性があります。

おすすめのスタイルは、詳細な環境認識やトレード戦略の構築はPCの大画面で行い、エントリーや決済、外出中のポジション確認といった実行の部分でスマホを補助的に活用するというものです。特にFXを学び始めたばかりの初心者は、まずはPCでじっくりとチャート分析のスキルを身につけることを強く推奨します。

FXで勝ちやすい通貨ペアはありますか?

「誰にとっても勝ちやすい通貨ペア」というものは存在しません。勝ちやすさは、トレーダーの取引スタイルや手法との相性によって決まるからです。しかし、初心者が最初に取引するのにおすすめの通貨ペアはあります。

それは、米ドル/円(USD/JPY)です。

- 情報量が多い: 日本円と米ドルは世界で最も取引されている通貨の一つであり、関連ニュースや分析レポートが日本語で豊富に入手できます。

- 値動きが比較的穏やか: 他の主要通貨ペアに比べて、ボラティリティ(価格変動率)が比較的低く、突発的な激しい動きが少ない傾向にあります。これにより、初心者でも落ち着いて対応しやすいです。

- スプレッドが狭い: 取引量が多いため、ほとんどのFX会社でスプレッドが最も狭く設定されており、取引コストを抑えられます。

逆に、ポンド系の通貨ペア(GBP/JPYなど)や、トルコリラ(TRY/JPY)などの新興国通貨は、ボラティリティが非常に高く、値動きの予測が困難なため、初心者が手を出すにはリスクが高すぎます。まずは米ドル/円で経験を積み、慣れてきたら他の通貨ペアにも挑戦していくのが良いでしょう。

FXで勝ちやすい時間帯はありますか?

FX市場は24時間動いていますが、時間帯によって値動きの活発さ(ボラティリティ)や特徴が大きく異なります。値動きが活発な時間帯は取引チャンスが多いと言えますが、それが必ずしも「勝ちやすい」とは限りません。

世界には大きく分けて3つの主要市場があります。

- 東京時間(日本時間 午前8時〜午後5時頃): アジア市場が中心。比較的値動きが穏やかで、レンジ相場になりやすい傾向があります。

- ロンドン時間(日本時間 午後4時〜深夜2時頃): 欧州市場が中心。世界最大の取引量を誇り、この時間から値動きが活発になります。

- ニューヨーク時間(日本時間 午後9時〜翌朝6時頃): 米国市場が中心。重要な経済指標の発表が多く、トレンドが発生しやすい時間帯です。

特に、ロンドン時間とニューヨーク時間が重なる日本時間の午後9時〜深夜2時頃は、最も取引が活発になり、大きなトレンドが生まれやすい「ゴールデンタイム」とされています。この時間帯は、トレンドフォローやブレイクアウト手法のトレーダーにとっては絶好の機会となります。

一方で、自分のライフスタイルに合わせて取引することも重要です。日中しか時間が取れないのであれば、東京時間のレンジ相場を狙った逆張り戦略を練るなど、時間帯の特性と自分の手法を合致させることが、勝ちやすさに繋がります。

勝つためには最低いくらの資金が必要ですか?

最近では、多くのFX会社が1,000通貨単位、中には松井証券のように1通貨単位から取引できるため、理論上は数千円〜1万円程度の少額からでもFXを始めることは可能です。

しかし、「勝つため」という観点から考えると、ある程度の余裕を持った資金を用意することをおすすめします。一般的には、最低でも10万円程度あると、精神的にも戦略的にも余裕を持ったトレードがしやすくなります。

- 資金が少なすぎるデメリット:

- ロスカットのリスク: わずかな含み損ですぐに証拠金維持率が低下し、強制ロスカットの危険性が高まります。

- ポジションサイズの制限: 取れるポジションが小さすぎるため、適切なリスク管理(例:2%ルール)に基づいたトレードが困難になります。

- 精神的なプレッシャー: 「この資金を失ったら終わり」というプレッシャーから、冷静な判断ができなくなります。

最も重要なのは、金額の多寡よりも、その資金が「失っても生活に影響のない余裕資金であること」です。10万円の余裕資金で始める方が、100万円の生活費で始めるよりも、はるかに健全で、結果的に勝てる可能性は高くなります。まずは無理のない範囲の余裕資金で始め、トレードで得た利益を再投資して、徐々に資金を育てていくのが理想的なアプローチです。